¿Quiénes están obligados a hacer retenciones de IVA en Venezuela?

¿Tienes una empresa en Venezuela y te preguntas si estás obligado a realizar retenciones de IVA? ¿Quieres conocer la base legal para las retenciones de IVA y cuándo aplicarlas? Si es así, este artículo es para ti.

Aquí encuentras información clara y concisa sobre quiénes están obligados a realizar retenciones de IVA en Venezuela, cubriendo la base legal para las retenciones, cuándo aplicarlas, el monto sujeto a retención, el porcentaje a utilizar y ejemplos prácticos. Comenzamos con una breve introducción sobre las retenciones de impuestos y cómo funcionan en Venezuela. ¡Sigue leyendo para obtener más información!

Cuando hablamos de retenciones de impuestos nos referimos a cantidades de dinero que, por mandato legal, el pagador debe descontar del importe total del monto adeudado.

Desde 2003 en Venezuela, los Sujetos Pasivos Especiales o “Contribuyentes Especiales” han realizado funciones de recaudación del Impuesto al Valor Agregado en su calidad de Agentes de Retención, designados por la Administración Tributaria.

Fundamento legal de las Retenciones de IVA

Las retenciones de IVA a las personas naturales y jurídicas son deducciones a los pagos que debe realizar el agente de retención con atención a lo estipulado en una serie de elementos normativos.

Encuentras el fundamento legal de las Retenciones de IVA en:

- Decreto con Rango, Valor y Fuerza de Ley de Impuesto al Valor Agregado (D-LIVA)

- Reglamento de la Ley del Impuesto al Valor Agregado (R-LIVA)

- Providencia Administrativa del SENIAT PA/SNAT/2023/0005

- Providencia Administrativa del SENIAT PA/SNAT/2015/0049

- Decreto Constituyente de Código Orgánico Tributario (COT)

¿Cuándo se deben aplicar las retenciones del IVA?

Como los Sujetos Pasivos Especiales son Agentes de Retención del IVA, cuando en estas entidades se adquiere un producto o servicio gravado por este impuesto, deberán calcular y aplicar la retención de IVA correspondiente al proveedor.

A diferencia de las Retenciones de ISLR, donde existe una tabla que diferencia los conceptos sujetos de retención y los porcentajes a aplicar, en el caso del IVA la regla general es que todo pago o abono en cuenta hecho por un Sujeto Pasivo Especial de un bien o servicio gravado por IVA por un monto mayor o igual a 20 Unidades Tributarias (UT), será sujeto de retención.

¿Cuál es el monto sujeto a retención de IVA?

El monto sujeto a retención de IVA es el monto del impuesto reflejado en la factura emitida por el proveedor.

¿Cuál es el porcentaje de retención de IVA que debo usar?

Para conocer el porcentaje de retención de IVA a usar el Agente de Retención primero deberá consultar el RIF del proveedor en el portal fiscal del SENIAT, el cual indicará si es sujeto a retención del 75% o del 100% del IVA.

¿Cuándo debo aplicar la retención de IVA?

El Agente de Retención deberá aplicar la retención del impuesto al momento de recibir la factura, realizar el pago o recibir la mercancía. ¡Lo que suceda primero!

¿Cómo sé cuánto debo pagar al proveedor?

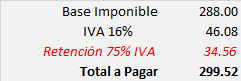

Cuando realiza una compra, el Sujeto Pasivo Especial deberá pagar el precio del producto (Base Imponible) y el IVA menos el porcentaje que ha retenido.

Ten presente que: El pago debe ir acompañado del comprobante de retención del impuesto.

Retenciones de IVA en la práctica

Esto lo vemos mejor con un ejemplo:

Industrias XYZ, S. A. es Sujeto Pasivo Especial y, en consecuencia, Agente de Retención del IVA. Ha comprado 24 cajas de 12 bombillos a Ferretería ABC, C. A. un comercio que se dedica a la venta al mayor y distribución de materiales eléctricos.

La factura que recibe Industrias XYZ, S. A emitida por ferretería ABC, C. A. es como sigue:

Industrias XYZ, S. A. ha consultado los datos del RIF de Ferretería ABC, C. A. en el portal del SENIAT que indica lo siguiente:

Así que ahora procederemos a calcular la retención del IVA a aplicar y el monto que deberá pagar Industrias XYZ, S. A.

Si te preguntas ¿Qué pasa con los 34.56 UM retenidos? ¿Cuál es el soporte de esa diferencia?, te lo explicamos a continuación.

El soporte de este IVA que Ferretería ABC, C. A. pagó por anticipado por efecto de la retención que le hizo Industrias XYZ, S.A. es el “comprobante de retención”.

De tal manera que, junto con el soporte del pago, el agente de retención también debe entregar a su proveedor el comprobante de retención.

¿Qué es un comprobante de retención?

Los comprobantes de retención son documentos que acreditan que al contribuyente se le ha realizado una retención de impuestos establecida en la Ley, su Reglamento o en Providencias Administrativas.

En el caso de los comprobantes de Retención del IVA se refieren a transacciones gravadas con el Impuesto al Valor Agregado.

Estos documentos deben ser emitidos y entregados por los agentes de retención al pagar por la adquisición de bienes o por la prestación de servicios realizados por sus proveedores de acuerdo a lo establecido en la Providencia Administrativa SNAT/2015/0049 (Gaceta Oficial 40.720 del 10 de julio de 2015)

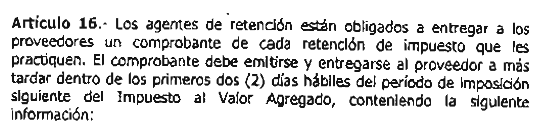

¿Cuándo debo entregar el comprobante de retención?

El artículo 16 de la PA 049 establece el lapso que tiene el Agente de Retención para entregar el Comprobante de Retención.

Siendo que el período de imposición del IVA de los sujetos pasivos especiales quincenal, ya sabes que tienes, como máximo los dos días hábiles siguientes al fin de una quincena para entregar el comprobante a tu proveedor.

Como la misma PA 049 establece que los comprobantes también se pueden enviar en electrónico, lo que #NaymaRecomienda es coordinar con el proveedor para entregar los comprobantes de la manera más expedita; el correo electrónico es una buena opción.

Plazo para enterar las retenciones de IVA al SENIAT

El plazo para hacer la declaración y pago de las Retenciones de IVA está determinado por la fecha señalada para el terminal de RIF del Agente de Retención en el Calendario de Obligaciones de Sujetos Pasivos Especiales vigente en el año en que realiza la declaración.

Lo ideal es agendar tanto las fechas tope de entrega de comprobantes de retención, como las fechas para hacer la declaración y pago del impuesto.

¿Necesitas ayuda para organizarte? ¡Estamos aquí para ti!

Todos los años publicamos un Calendario Fiscal donde encuentras organizadas todas las obligaciones laborales, tributarias y parafiscales, además de los días feriados nacionales y bancarios. ¡Clic aquí!

¿Quieres saber más? ¡Estamos aquí para ayudarte!

Guía Práctica – Contribuyentes Especiales

La guía práctica está enfocada en las necesidades de los propietarios, administradores y contadores de negocios ya calificados o susceptibles de ser calificados como Sujetos Pasivos Especiales; contiene infografías, referencias a la ley, tutoriales paso a paso en el portal del SENIAT, ejemplos de asientos y todos nuestros formatos ¡100% editables!

Es ideal para propietarios de empresas, emprendedores, profesionales y estudiantes Administración y Contabilidad

Sobre las autoras

Nancy Aguirre

Contador Público Colegiado y Lcda. en Relaciones IndustrialesLicda. en Relaciones Industriales y Contaduría Pública, egresada de la Universidad de Carabobo. Certificada por la Federación de Colegios de Contadores Públicos de Venezuela en Normas Internacionales de Información Financiera para Pequeñas y Medianas Entidades. Consultora y Asesora Empresarial. Posee más de 40 años de experiencia en el ejercicio profesional, se ha desempeñado tanto en el sector público como en el privado. Fundadora de Nayma Consultores.

Mariela Llovera

Abogado, Lcda. en Relaciones Industriales y AvaluadoraAsesora en Derecho Tributario, Mercantil y Laboral para distintas organizaciones en la región central del país. Formada en Coaching y Docencia Universitaria en la Universidad Pedagógica Experimental Libertador. Posee diplomado en Diseño de Tecnología Educativa en el Massachusetts Institute of Technology. Estudiosa del tema tributario y del derecho empresarial. Actualmente, forma parte de la Junta Consultiva de la Cámara de Comercio Venezolano Italiana del Estado Aragua. Distinguida con la Orden José Casanova Godoy del Colegio de Abogados del Estado Aragua por su aporte a la difusión del Derecho Tributario y Laboral. Adicionalmente, es conferencista frecuente de los Colegios de Contadores Públicos de Aragua y Miranda. Estudiosa del tema tributario y del derecho empresarial.

¡Suscríbete a Nayma Consultores! Y así recibirás información actualizada en tu buzón de correo electrónico, invitaciones a eventos y seminarios, promociones y precios especiales en nuestras actividades presenciales y en línea.

Gracias Nayma. Este video ha servido de mucho entendimiento. Internamente lo tenemos como tarea de aprendizaje, quiero decir ha sido para mi equipo una herramienta de trabajo.

#|LABORAL|# #/1,2,3,4,5,6,7,8,9,10,11,12/#

Saludos Cordiales desde Barquisimeto Estado Lara. Una pregunta ? Como se cambia la condicion de retencion de iva del 100% al 75%

Eso lo cambia el SENIAT. Saludos.

es legal que soliciten los comprobantes de transferencia o copias de billetes en cada cancelación de factura ?

Hola Leonardo

¿Quién te está solicitando los comprobantes de transferencia / copia de billetes?

Excelente explicación. Sin embargo actualmente tengo una duda. Mi cliente es contribuyente especial, es del ramo LICORERO. Tiene un proveedor que es Fabricante le indica que no debe realizarle la Retención de IVA por la Gaceta 42473. Por favor me.pueden indicar que me respalda legalmente el no realizar la retencion

Hola Carol,

Gracias por escribirnos, por el contrario, justamente se le debe realizar retención de IVA a los productores de bebidas alcohólicas en virtud de la PA del SENIAT publicada en la Gaceta Oficial 42.473 del 29/09/2022 debido a que en ella se DEROGA la condición de agentes de percepción del IVA que tenían los productores de bebidas alcohólicas. Para atención personalizada de estas y otras dudas, puedes solicitar una Consulta en Línea con nuestro equipo a través del enlace siguiente https://l.naymaconsultores.com/Tienda/i/138

si quiere que le cambie el seniat el porcentaje de 100% a 75%… pongase al dia con todos los requisitos que solicita el seniat.

Hola Jessica,

Eso no funciona de esa manera. Hay contribuyentes con excelente récord y toda su documentación al día a los que se debe retener el 100% del IVA de acuerdo a lo señalado en el portal fiscal.

Buenas tardes, muy buen articulo… de excelente calidad… Alba Román, desde Valencia

Qué bueno saber que te resultó de utilidad. Recuerda que en la Guía Práctica de Contribuyentes Especiales tienes información y formatos para hacer más fácil tu trabajo.

Un excelente artículo de verdad muy nutritivo en conocimiento mis respeto para ustedes Nayma gracias por sconpartirlo desde Barquisimeto muy agradecido

Hola Edixon,

Nos complace saber que nuestro trabajo es valorado y útil para ti. ¡Muchas gracias por tus amables palabras! Recuerda que nuestro blog es solo una pequeña muestra de todo lo que podemos ofrecerte. Tenemos una amplia variedad de opciones para ayudar a las personas, descúbrela visitando tienda.naymaconsultores.com

Vísitanos y encontrarás diversidad de Guías y MasterClass con información y soluciones para mejorar tu trabajo.

Si mi empresa es contribuyente ordinario, factura el mes de abril por ejemplo a un contribuyente especial, pero este no le aplica retencion sino al momento del pago que seria el mes siguiente mayo, debo yo cancelar ese iva en el mes de que corresponde(abril) al seniat aun cuanto el proveedor lo debe enterar el mes siguiente? si es así no estaría enterando el iva dos veces?

Hola Sandra,

La retención debe hacerse en el momento del pago o del abono en cuenta (registro de la deuda en la contabilidad), lo que ocurra primero. Para aprovechar la retención de IVA es imprescindible que tengas el comprobante de retención, así lo exige la normativa vigente. Ahora bien, no existe un «doble» enteramiento del IVA porque este impuesto concilia los débitos (ventas) y créditos fiscales, así que para obtener la cuota tributaria resultante es necesario deducir el IVA que pagaste en las compras y el IVA que te retuvieron tus clientes. En un próximo período (mayo, según tu ejemplo) puedes deducir la retención que te hizo el proveedor sin ningún problema, no hay «doble enteramiento»

Hola buen día, en el caso que una empresa privada le compre a un ente del gobierno y el mismo no este sujeto a retención de IVA pero la factura que emitieron tienen IVA como seria el proceso, si se puede incluir en el libro de compras si hacer la retención ?

Hola Ana

Si revisaste el RIF en el portal fiscal y te indica que no procede la retención, deberías incluir la impresión de esa consulta en tus soportes. Sí debes incluir la factura en tu libro de compras. Saludos.

Buenos días, muy lucrativo este artículo, nos acaban de calificar como SPE a partir del 1ro de abril 2021, disculpe una pregunta, el SUPRA (aseo y medio ambiente) municipio libertador, emite la planilla de pago con IVA, a ellos también debemos retener IVA e ISLR(servicio) ? Gracias y feliz dia

Hola Celia,

Se deben practicar las retenciones de de acuerdo con la normativa vigente. Te recomendamos leer https://naymaconsultores.com/cuando-pago-servicios-publicos-en-venezuela-debo-hacer-retencion-de-iva-e-islr/

Para profundizar, consulta la Guía Práctica de Contribuyentes Especiales preparada por nuestro equipo. La puedes comprar dando clic en el siguiente enlace –> https://i.nayma.net/spe

Hola buenas tardes, si aplico retención de IVA del 100% a un contribuyente y su porcentaje de retención es del 75%, que consecuencias legales puede traerme esa retención mal aplicada?

Hola May,

Más allá de un problema comercial con tu proveedor porque retuviste en exceso, no hay sanción por hacer una retención con un porcentaje superior al previsto.

De todos modos, eso puede haber ocurrido porque alguien en el equipo se saltó procesos administrativos al hacer las retenciones, como la necesaria verificación del RIF en el portal fiscal por eso te recomendamos hacer una autoevaluación de tus procesos, identificar debilidades y corregirlas para que esto no se repita. Te puedes ayudar con la Guia de Contribuyentes Especiales https://landing.naymaconsultores.com/Tienda/i/117

buenos dias gracias por su articulo, una pregunta y disculpe, si a mi me retienen el iva, y no lo enteran, que debo contabilizar, la retencion de una vez en mi factura o solo contabilizo lo que ya han enterado mis clientes?, gracias

Hola Andrés, lo importante para tí es tener en la mano el comprobante de retención de IVA y con base en eso, contabilizas. Para más información de consulta la guia de contribuyentes especiales –> https://landing.naymaconsultores.com/Tienda/i/117

gracias

Buenos días, debo aceptar que un cliente me retenga el 100% de uva si en la pagina del Seniat dice que es el 75%, debo exigirlo que beneficios o no me acarrea esto? Gracias excelente artículo

Hola si la página del SENIAT indica que te debe retener el 75% en principio eso es lo que debe retener tu cliente.

Ahora, hay que ver tu factura, porque si no cumple con lo previsto en la 0071, entonces procede la retención de 100%

las facturas de compra a las que no se le aplique retención, se pueden contabilizar para la declaración de IVA?

Hola Brenda,

Ahora bien, estas facturas tienen un par de problemas tributarios.

1️⃣ Existe una sanción por no retener a la que se expone el Sujeto Pasivo Especial. Esta equivale al 500% de lo no retenido (Ver Art. 115.1 del COT)

2️⃣ La Administración Tributaria es del criterio que sin la retención no puedes aprovechar los créditos fiscales o deducir el gasto del ISLR, aunque ni la ley del IVA, ni la del ISLR tengan esta limitación. Hay que prestar atención, sin embargo, al Art. 58 del Reglamento de la Ley de IVA

Para profundizar, cuentas con nuestra ayuda.

Hazte una autoevaluación con la MiniApp de Revisión de Obligaciones Mercantiles y Fiscales

https://l.naymaconsultores.com/Tienda/i/628

En la #BibliotecaNayma hay más información para tí.

Consulta la Guía Práctica de Contribuyentes Especiales

https://l.naymaconsultores.com/Tienda/i/117

Esta diseñada para satisfacer las necesidades de los propietarios, administradores y contadores de negocios ya calificados o susceptibles de ser calificados como Sujetos Pasivos Especiales

Incluye infografías, referencias a la ley, tutoriales paso a paso en el portal del #SENIAT, tablas detalladas de sanciones, ejemplos de asientos y todos nuestros formatos ¡100% editables!

Hola Brenda, la respuesta a tu pregunta la encuentras en el Art. 58 del reglamento de la Ley del IVA.

En la guía de SPE tenemos un caso práctico donde te mostramos lo que sucede cuando no aplicas la retención de IVA. La encuentras en i.nayma.net/spe

Buenos días, en que parte de la providencia especifica que si mi factura no cumple con lo previsto en la 0071 , se puede proceder a retener el 100% , Feliz día.

Hola Juan,

Consulta el Art. 5.2 de la PA 0049, ahí está la respuesta a tu inquietud. Para profundizar consulta la guia de contribuyentes especiales dando clic en el siguiente enlace https://l.naymaconsultores.com/Tienda/i/117

Buen dia, saludos, en caso de tener que aplicar retencion a una factura con un iva general (16%) y un iva por CS (15%) como seria el registro en el archivo txt?.

Hola Luis,

La respuesta a esa pregunta la encuentras en el instructivo de declaración del archivo TXT. Saludos

Agradecida por el articulo y sus amables respuestas a las consultas realizadas. Podrían por favor indicarme el basamento legal especifico bajo el cual se hace obligatoria la Declaración de Retenciones tanto de IVA como de ISLR aun cuando no hayan operaciones que la generen? Saludos

Hola Soledad,

Gracias por escribirnos. Respecto a las obligaciones tributarias, cuando se es sujeto de un tributo tienes la obligación de presentar la declaración, que no es otra cosa que mostrar a la Autoridad Tributaria las actividades que tuviste. ¿Cómo saben si o tuviste operaciones si no declaras? La base legal específica está en el Código Orgánico Tributario y te recomendamos consultar el ebook reforma del COT preparado por nuestro equipo. Si aún no lo tienes, lo puedes comprar en el siguiente enlace https://landing.naymaconsultores.com/Tienda/i/8162

Interesante, muy informativo.

Quisiera saber si tengo retenciones de Iva que no he aplicado en las declaraciones efectuadas puedo usarlos en este mes asi no sean de Diciembre? Gracias

Hola Thais,

Dispones de 12 períodos impositivos para aplicar las retenciones de IVA. Dependerá de la fecha de esos comprobantes y del tipo de contribuyente que seas. Recuerda que el período impositivo del IVA de los Sujetos Pasivos Especiales es quincenal, mientras que del resto de los contribuyentes es mensual.

Buenos días estimada, una pregunta, tengo una factura de movistar (telefonica de venezuela) la misma me refleja una facturación a tercero, el cual no me muestra los datos fiscales del tercero, así mismo me establece un IVA del 15% (supongo que es el impuesto al lujo) a parte del 16%, COMO REALIZO ESA DESCRIMINACION EN EL LIBRO Y LAS RETENCIONES DE IVA, SALUDOS, ATTE FRANCISCO MENDOZA DESDE MARACAY

Hey Nayma excelentes comentarios bien fundamentados, mi inquietud radica en siguiente, estoy en periodo de rescate contable de una Estación de Servicio de Gasolina para sector transporte, ministerios y entes de estado, municipales, etc Pdvsa les SUMINISTRA E PRODUCTO, por medio de facturas, pero como esta establecido o regulado por el gobierno, no existe tal venta, en este caso como se declara el iva acaso se aplica una consignación?, lo que entra es lo mismo que sale,,, pero a la hora de el islr? no se si me explico, esto es contra reloj

Hola Magalis,

Lamentamos no poder ayudarte, desconocemos cómo opera en la actualidad el negocio de venta de combustibles y los acuerdos entre las E/S y PDVSA.

Hola, yo compre y pague el IVA y lo que compre lo vendí y me retuvieron el 100% de mi factura, como cruzo ese IVA para recuperar el que pague porque es bastante y soy contribuyente ordinario?

Hola Jairo

La compensación de los créditos fiscales la hace tu contador al preparar la declaración de IVA del período. El IVA retenido se registra en la casilla «retenciones del período» y de allí se resta de la cuota tributaria por pagar.

Para más información, te recomendamos leer este artículo https://naymaconsultores.com/como-se-aplican-las-retenciones-de-iva-lo-que-debes-saber-al-vender-a-sujetos-pasivos-especiales/

Saludos y muchos exitos. Excelente articulo. Les consulto a ver si interpreto correctamente. Un proveedor me emitió factura por compra de materiales de ferreteria. Somos SPE, La factura la pagamos a los quince dias y en ese instante es que emito mi comprobante de retencion, con cargo a dicha fecha. El proveedor me indica que debo modificar el comprobante puesto que tiene fecha de 15 dias despues de emitida la factura. Tributariamente estamos en lo correcto? Retengo al momento de realizar formalmente el pago

Hola Wilfred,

La retención se aplica al momento de realizar el pago o abono en cuenta. Tienes hasta los primeros 2 días hábiles del período de imposición siguiente para emitir el comprobante de retención (Articulo 16 PA 0049), la fecha del comprobante no tiene que ser igual a la fecha de la factura.

Para profundizar puedes consultar la Guia de Contribuyentes Especiales https://landing.naymaconsultores.com/Tienda/i/117

Hola, El día de hoy(Julio 2022) un proveedor me suministro una factura con fecha de emisión Mayo 2021, la misma había sido extraviado por ellos y ahorita es que la esta entregando, somos SPE, que debemos hacer para el caso de la Declaración y Retención de Iva. Esta factura es producto de una consignación que ya habíamos vendido en ese año y reportado a ellos para su facturación.

Hola Yosnery,

La retención debe hacerse en el momento del pago o abono en cuenta. De haber seguido lo dispuesto en la norma, no tendrías este lamentable problema.

Decirte qué debes hacer para resolver ese error va más allá del alcance de nuestro sitio web, te recordamos que este es un espacio de información y divulgación, no un lugar para dar asesorías puesto que no sería responsable de nuestra parte hacerlo sin conocer el contexto de la situación.

Si deseas atención personalizada, con todo gusto nuestro equipo puede ayudarte, para ello te invitamos a comprar la Consulta en Línea a través de este enlace https://landing.naymaconsultores.com/Tienda/i/138?

Buenos días voy a facturar con mi Rif personal y será exenta de iva como hago necesito declarar igual? En caso sea afirmativo cómo hacerlo

Hola Reimar,

Con tan poca información es dificil ayudarte. ¿Todas tus ventas son exentas? ¿Es una mezcla de exentas y gravadas?

Si deseas que veamos tu caso, puedes comprar una consulta en línea en el siguiente enlace https://landing.naymaconsultores.com/Tienda/i/138?

Buen día, tengo una inquietud, si me la pueden aclarar, que sucede cuando se paga un alquiler de oficina, a una administradora y no directamente al dueño, a quien le corresponde en este caso hacer la retención, ??

ya revise estaba confundido con el alquiler residencial, el cual esta exento, gracias

Hola Daniel,

En el caso de canon de arrendamiento comercial debes hacer la retención, tanto de IVA como de ISLR. La efectúas al emisor de la factura.

Te recordamos que este es un espacio de divulgación de información y que las opiniones aquí expresadas no representan consulta ni asesoría, puesto que no sería responsable de nuestra parte dar atención vía redes sociales sin conocimiento detallado del caso.

Si deseas atención personalizada, puedes comprar el servicio de consulta en línea a través del siguiente enlace: https://landing.naymaconsultores.com/Tienda/i/138

Buenas noches… Tengo una duda, una empresa agente de retención compra un artículo y no realiza la retención del 75% del IVA sino que le paga el 100% de la factura al proveedor.. Puede el proveedor enterar el 16% del impuesto directamente al Seniat.? Gracias…

Hola Larry

En principio vamos a dejar algo claro, cuando tu vendes bienes o servicios gravados no tienes que enterar el 16% de tus ventas directo al SENIAT, así no funciona el IVA.

Recuerda que el IVA es un impuesto donde se concilian créditos (IVA en ventas) y débitos fiscales (IVA en compras) y la cuota tributaria (lo que estás en principio obligado a pagar) es la diferencia entre ambos montos.

El IVA retenido se RESTA del monto a pagar una vez se ha determinado la cuota tributaria.

Si tu cliente no te retiene el 75% del IVA, no tienes mayor complicación. Sencillamente no sumas esas retenciones al monto total de retenciones del período y listo.

buenas tardes, excelente su articulo.

Además una consulta si es tan amable… comos Contribuyentes especiales, al momento de hacer la declaracion en el TXT colocamos un RIF de un Proveedor errado, es decir declaramos a un Contribuyente que no era el correcto, mientras que al que debíamos haber Retenido no fue declarado.

Como hacer para subsanar esto y corregir de manera que la declaracion y al retencion se vayan al que coprresponde.. Ya fue declarado y enterado . muchas gracias

Hola Gilberto

Tu proveedor, para aprovechar la retención, sólo necesita el Comprobante de Retención, correctamente emitido a su nombre y con su RIF, por lo que no tendría de qué preocuparse.

Desafortunadamente no hay manera de corregir ese error luego de procesar el archivo TXT de la declaración de Retenciones de IVA.

Por eso en la guía de Contribuyentes Especiales hacemos énfasis en que este trabajo está lleno de detalles y hay que revisar todo bien antes de procesar las declaraciones.

Para ver más detalles de la Guía de Contribuyentes Especiales por favor da clic en el enlace de abajo

https://landing.naymaconsultores.com/Tienda/i/117

Excelente una pregunta actualmente en Venezuela las Juntas Comunales están catalogadas como exentas del pago del IVA, Gracias de antemano por si valiosa colaboración

Hola Gustavo,

Las instancias y organizaciones de base del Poder Popular contempladas en la Ley Orgánica de los Consejos Comunales, estan exentas de todo tipo de pagos de tributos nacionales y derechos de registro.

Ahora bien, el IVA es un impuesto indirecto que recae sobre la realización de actividades civiles o mercantiles y estas pueden estar no sujetas, gravadas, exentas o exoneradas.

Si el Consejo Comunal compra un producto gravado para atender las necesidades de su comunidad, por ejemplo pinturas, no puede pretender que el vendedor de pinturas no le cobre el IVA. Hacerlo sería llevar al vendedor a cometer un ilícito tributario, porque estaría vendiendo sin IVA un producto gravado. Lo que sucede es que este tributo indirecto va a los costos del Consejo Comunal que por su naturaleza no persigue lucro.

Este es el criterio que hemos manejado con nuestros clientes que venden a Consejos Comunales. El producto es gravado con IVA y la venta se hace de acuerdo a la norma que rige al vendedor. Ten presente que este es un espacio informativo y de divulgación, no un lugar para dar asesorías, pues no sería responsable de nuestra parte hacerlo.

Si deseas profundizar en el tratamiento del IVA de los Consejos Comunales puedes dirigirte a la taquilla de Asistencia al Contribuyente en la oficina del SENIAT más cercana a tu domicilio.

Buenas noches.

Muy interesante toda información que nos brinda.

He realizado esta pregunta y no me la han podido aclarar, espero ustedes puedan.

La empresa Telefónica Venezolana, emite una factura de recargas telefónicas. A esta factura no le puedo hacer retencion. Quiero saber el motivo por el cual y que artículo lo establece, en cambio a las facturas de SIMCARD si le debo hacer la retencion.

Agradezco me aclaren esta duda.

Gracias…

Hola Zorianny,

Encuentras la respuesta a tu pregunta sobre las retenciones tributarias al pago de los servicios públicos dando clic en el siguiente enlace https://naymaconsultores.com/cuando-pago-servicios-publicos-en-venezuela-debo-hacer-retencion-de-iva-e-islr/

Buen dia , una pregunta , soy contribuyente especial , hago una compra a credito , me dan la facutura hoy ( un ejemplo ) la tasa del dolar esta en 8. y la pago dentro de cinco dias, con una tasa de dolar a 10, hago la retencion con los montos de la facuta, ( que la tasa esta en 8) . el pago final sera superior a la de la facura . como se hace en ese caso ?

Hola Enmanuel

En nuestra cuenta de instagram subimos un video donde damos respuesta a esa interrogante. Para verlo da clic en el siguiente enlace https://www.instagram.com/p/CkzDV6GMopN/

Buen dia, excelente articulo. Tengo una duda, somos contribuyentes especiales y no hemos tenido ningún problema con las declaraciones. Pero desde hace 3 meses al hacer la declaración del IVA apareció un monto abonado en la casilla 33 de autoliquidación de la planilla del Seniat, que dice: Retenciones Acumuladas por Descontar ???Cuando nos corresponde pagar en la declaración el sistema del seniat se lo cobra de este monto reflejado allí, dando como resultado que la declaración quede en 0,00 Bs. No se de donde salio este monto,supongo que es un error de ellos???

Me gustaria saber si se han encontrado con casos similares y como he de resolverlo porque no queremos problemas con el ente regulador.

Hola Lourdes

No es un error del SENIAT. El IVA es un impuesto indirecto, la cuota tributaria (lo que mucha gente entiende por impuesto a pagar) es la diferencia entre los débitos fiscales (IVA en ventas) y los créditos fiscales (IVA en compras)

Las retenciones de IVA que te hacen tus clientes se las aplicas a la cuota tributaria y eso es lo que te da el monto total de impuesto por pagar.

Sucede, con mucha frecuencia, que el monto de IVA retenido a aplicar en el período SUPERA la cuota tributaria.

Ese excedente de retenciones se acumula en «Retenciones acumuladas por descontar». Es un crédito fiscal que se deberá aplicar en el próximo período.

Para profundizar consulta la guia de Contribuyentes Especiales preparada por nuestro equipo https://tienda.naymaconsultores.com/producto/guia-practica-contribuyentes-especiales/

Excelente!!! Muchisimas gracias por despejar mis dudas.

Hola Lourdes,

Muchas gracias por apreciar el trabajo que hacemos. Siéntete libre de compartir el enlace de este artículo con quién pueda necesitar leerlo.

las retenciones de iva se acumulan para el año siguiente? por ejemplo si me quedaron retenciones acumuladas en el año 2023 las puedo colocar en enero o febrero del 2024?

Hola Yor,

Sí, se acumulan para el año siguiente. Se registran en la casilla «retenciones acumuladas por descontar».

Hola Nayma

Saludos…

Si hay retenciones del IVA no aprovechadas en sus respectivos períodos impositivos en 2023 por un contribuyente especial, se pueden aprovechar en febrero 2024 por ejemplo? claro está, no van a quedar dentro de su propio período, pero hasta donde he leído el Código Orgánico Tributario permite un lapso de 6 años para dicho aprovechamiento, ya que la providencia 0049 no hace mención a este caso, muchas gracias de antemano…

Hola Jessica,

Puedes deducir el monto acumulado de Retenciones de IVA hasta su descuento total, consulta el Art. 7 de la PA 0049. Para profundizar, te invitamos a adquirir la guia práctica de contribuyentes especiales a través del siguiente enlace https://l.naymaconsultores.com/Tienda/i/117

Hola Excelente sus artículos tengo una pregunta soy contribuyente Ordinario si declaro una factura de venta por iva del mes de Enero y no declaro la retencion porque se me extravio , la puedo declarar en el mes de febrero?

Hola Michell

Recuerda que para aprovechar la retención es indispensable que tengas el comprobante.

Si un mes después conseguiste el comprobante o tu cliente te envió una copia, lo puedes incluir en ese momento en tu declaración.

Pendiente que ese comprobante también deberá ir al libro de ventas del mes en que lo aprovechaste.

Si deseas atención personalizada, puedes solicitar una consulta en línea https://l.naymaconsultores.com/Tienda/i/138

hola, si no aplico la ret. de IVA y no aprovecho el IVA, es decir, los coloco sin derecho a credito fiscal, es deducible el gasto en el islr

Hola Natalia,

En el caso de gastos pagados y soportados con factura fiscal, es necesario registrarlos en la contabilidad.

También las puedes registrar en tu libro de compras (libro auxiliar del IVA)

Ahora bien, estas facturas tienen un par de problemas tributarios.

1️⃣ Existe una sanción por no retener a la que se expone el Sujeto Pasivo Especial. Esta equivale al 500% de lo no retenido (Ver Art. 115.1 del COT)

2️⃣ La Administración Tributaria es del criterio que sin la retención no puedes aprovechar los créditos fiscales o deducir el gasto del ISLR, aunque ni la ley del IVA, ni la del ISLR tengan esta limitación.

Para profundizar, cuentas con nuestra ayuda.

Hazte una autoevaluación con la MiniApp de Revisión de Obligaciones Mercantiles y Fiscales

https://l.naymaconsultores.com/Tienda/i/628

En la #BibliotecaNayma hay más información para tí.

Consulta la Guía Práctica de Contribuyentes Especiales

https://l.naymaconsultores.com/Tienda/i/117

Esta diseñada para satisfacer las necesidades de los propietarios, administradores y contadores de negocios ya calificados o susceptibles de ser calificados como Sujetos Pasivos Especiales

Incluye infografías, referencias a la ley, tutoriales paso a paso en el portal del #SENIAT, tablas detalladas de sanciones, ejemplos de asientos y todos nuestros formatos ¡100% editables!

Excelente muy informativo, quisiera saber, si tengo las retenciones en fisico, pero no las facturas por causa de extravió aun así puedo declarar esas retenciones

Hola Olannis,

Debes tener los comprobantes de retención y las facturas del cliente. Si perdiste la factura, pero tienes el comprobante, DEBES declarar y ENTERAR el dinero retenido, sino estás incurriendo en un ilícito tributario muy grave.

Para mejorar tu gestión y aclarar tus dudas, lo ideal es que compres todo el material de Gestión de Sujetos Pasivos Especiales preparado por nuestro equipo, porque en los comentarios que nos has dejado en diversas publicaciones notamos que tienes necesidad URGENTE de formación de calidad.

Nosotros estamos aquí para tí, y encuentras todos nuestros cursos a tu disposición en el siguiente material:

Guía Práctica de Contribuyentes Especiales. –> Tiene una sección dedicada a las Retenciones de IVA, con muchísimos ejemplos y casos prácticos. La compras dando clic en el siguiente enlace –> https://l.naymaconsultores.com/Tienda/i/117

Guía Práctica de IGTF — > Te explicamos el IGTF a profundidad. Tiene ejemplos donde debes aplicar retenciones de IVA, retencion de ISLR y además calcular el IGTF a percibir. Cómprala en este enlace –> https://l.naymaconsultores.com/Tienda/i/11942

Video Curso de IGTF –> Esta es una charla online de 3 horas (está grabada) donde profundizamos en el IGTF. La compras dando clic en el siguiente enlace –> https://l.naymaconsultores.com/Tienda/i/12094

Muy buena información licenciada,aprecio mucho su relación con las personas que requieren de apoyo profesional

Hola Pedro José,

Muchas gracias por apreciar el trabajo que hacemos y el trato que brindamos a las personas. Así somos en esta oficina, siempre procurando mantener el respeto y la cordialidad.

Soy importador y pago un IVA de nacionalización y vendo por mayor solo a contribuyentes especiales y estos me retienen el 75% del iva de venta ; el cual siempre me queda un IVA a favor y se va acumulando el cual me afecta porque no hay forma de cruzarlo ; creo que esto es ilegal ya que estoy pagando doble iva ; el de la nacionalización y el 75% qye me retienen……..que debo hacer ?

Hola Javier,

Lo que estás viviendo es una muestra de la distorsión sobre la neutralidad del IVA del régimen de retenciones de este tributo en Venezuela. Aunque es injusto no es ilegal, pues precisamente existe todo un marco de leyes que obligan a los SPE a que te hagan las retenciones. Podrías intentar un procedimiento de recuperación y venta de créditos fiscales, teniendo siempre claro que ese procedimiento toma tiempo, cuesta dinero y tendrás que vender los créditos fiscales con descuento.

javier debes buscar la asesoria de un contador por cuanto lo indicado es un proceso normal de credito y debito fiscal

hola gracias por la información, tengo una pregunta, si yo no tome unas retenciones de IVA de la segunda quincena de diciembre, puedo aprovecharlas en la primera quincena de enero ?

Hola Yetsi

Los puedes aprovechar siempre que no haya transcurrido el lapso de prescripción previsto en el COT

Mira la parte final del Art. 7 de la PA 0049 de Agentes de Retención del IVA

La prescripción en este caso ocurre cuando han pasado 6 años de la emisión del comprobante de retención.

Para profundizar consultar la Guía Práctica de Contribuyentes Especiales. La adquieres dando clic en el siguiente enlace –> nayma.net/spe

Hola Buenos días, tengo una consulta

Se registro la base imponible de una factura por servicio de aseo urbano con error, obviamente las retenciones están erradas y ya fueron declaradas, debo solicitar al proveedor una nota de crédito por esa factura? Debo anular los comprobantes y y elaborarlo nuevamente y declararlos?

Hola José.

El error fue tuyo, no del proveedor. El proveedor no debe hacer ninguna nota de crédito o débito por un error que no le es imputable, tu proveedor emitió correctamente la factura. Ya lo que te queda es estimar el riesgo tributario de ese error y evaluar tus procesos para que no vuelva a ocurrir.

Para eso te recomendamos:

Guía Práctica de Contribuyentes Especiales

Para ver más detalles de la Guía de Contribuyentes Especiales por favor da clic en el enlace de abajo

https://landing.naymaconsultores.com/Tienda/i/117

MiniApp de Revisión de Obligaciones Mercantiles y Fiscales | Contribuyentes Especiales

Para ver más detalles de la MiniApp de Revisión de Obligaciones Mercantiles y Fiscales | Contribuyentes Especiales por favor da clic en el enlace de abajo

https://landing.naymaconsultores.com/Tienda/p/628

Al tocar en el enlace de arriba verás el resumen del contenido y el precio actualizado de cada producto.

Para comprar da clic en el botón «COMPRAR»

Escribe tu correo electrónico, nombre y apellidos en el formulario

Da clic en el botón «Crear orden e ir a pagos» para poner tu pedido

El sistema te muestra los datos de transferencias, pago móvil y PayPal después de hacer el pedido.

Pagos en Bolívares por transferencia bancaria y pago móvil

Pagos en USD vía PayPal

Excelente artículo y respuesta, continúen así.

Hola Eliaxi,

Gracias por apreciar el trabajo que hacemos. Si te gusta esta publicación, sientete libre de compartir con quien la pueda necesitar.

Excelente articulo. La Providencia establece que el sujeto especial tiene 2 días para entregarme el comprobante, esto es una eterna lucha con el cliente, cuánto tiempo puedo aprovechar esa retención al momento que me hace entrega del mismo? Es decir, la factura y pago fué en noviembre 2022 y me entrega el comprobante en febrero 2023 puedo aprovechar esa retención?

Hola Yoanna,

Los comprobantes de retención los puedes aprovechar siempre que no haya transcurrido el lapso de prescripción previsto en el COT.

Mira la parte final del Art. 7 de la PA 0049 de Agentes de Retención del IVA

La prescripción en este caso ocurre cuando han pasado 6 años de la emisión del comprobante de retención.

Para profundizar, consulta la Guía de Contribuyentes Especiales

Para ver más detalles de la Guía de Contribuyentes Especiales por favor da clic en el enlace de abajo

https://landing.naymaconsultores.com/Tienda/i/117

Al tocar en el enlace de arriba verás el resumen del contenido y el precio actualizado de cada producto.

Para comprar da clic en el botón «COMPRAR»

Escribe tu correo electrónico, nombre y apellidos en el formulario

Da clic en el botón «Crear orden e ir a pagos» para poner tu pedido

El sistema te muestra los datos de transferencias, pago móvil y PayPal después de hacer el pedido.

Pagos en Bolívares por transferencia bancaria y pago móvil

Pagos en USD vía PayPal

Buenos días, cuando trabajas con comida y emites una factura a un ente del gobierno agente de retención, que impuestos y retenciones debe cobrar éste ente? esas retenciones salen del monto que se me debe cancelar o debo sumarlas a ese monto? es decir, el tres porciento de retención por responsabilidad social debo sumarlo al monto de mi factura o debo pagarlo de ese monto?

Hola Livia,

Gracias por escribirnos. Aunque NO trabajamos con el Estado sí podemos decirte que las retenciones son MONTOS QUE SE RESTAN DE LO FACTURADO.

La retención de ISLR se resta de la Base Imponible de la factura del servicio.

La retención del IVA se resta del IVA facturado. Eso te lo explicamos en este enlace –> https://naymaconsultores.com/como-se-aplican-las-retenciones-de-iva-lo-que-debes-saber-al-vender-a-sujetos-pasivos-especiales/

Desconocemos la base legal de la retención por responsabilidad social, así que no podemos decir cuál es la base de retención. Lo que SI te podemos recalcar es que estos porcentajes de retención NO SE SUMAN al monto de la factura, sino que el CLIENTE (en este caso el Estado) TE LO RESTA DEL MONTO A PAGAR.

Buen dia una consulta…en que articulo del reglamento dice que están exentos de retenciones de IVA los servicios públicos? gracias

Hola Oliver,

Encuentras la respuesta a tu pregunta sobre las retenciones tributarias al pago de los servicios públicos dando clic en el siguiente enlace https://naymaconsultores.com/cuando-pago-servicios-publicos-en-venezuela-debo-hacer-retencion-de-iva-e-islr/

hola buenas tardes .. te queria hacer una consulta , si voy a cancelar el ima en la alcadia de valencia .. yo le tengo que aplicar la retencion de iva e islr tambien..

Hola Ilia,

Encuentras la respuesta a tu pregunta sobre las retenciones tributarias al pago de los servicios públicos dando clic en el siguiente enlace https://naymaconsultores.com/cuando-pago-servicios-publicos-en-venezuela-debo-hacer-retencion-de-iva-e-islr/

Excelente artículo… tengo una duda. A las facturas de licores que reflejan el iva, se les debe realizar retención de iva??

Hola Nilda,

Si eres SPE debes hacer retención de IVA a la compra de bienes y servicios gravados. En tu caso, licores.}

Para profundizar, consulta la guia de Contribuyentes Especiales dando clic en el siguiente enlace –> https://l.naymaconsultores.com/Tienda/i/117

Buenos dias

Excelente tu pagina.

Tengo una consulta. Soy contribuyente especial. Qué pasa si le hago una factura a principio de mes a un cliente por un bien que le entregué, luego yo declaro la factura ante el SENIAT y llega la fecha en la cual debo pagar el IVA, pero todavía mi cliente no ha declarado o cargado en sistema mi factura, no ha pagado la retención y tampoco me ha pagado la base imponible? Entiendo que es mi deber pagar solo el 25% del IVA en la fecha, pero que pasa si mi cliente se atrasa en sus pagos

Hola Inmer,

De tu comentario nos permitimos inferir que tienes 2 problemas fundamentales en tu negocio:

1. Gestión de Crédito y Cobranza

2. Recuperación de Comprobantes de Retención de IVA

Como consecuencia de ello puedes tener problemas de flujo de caja para el pago de diversas obligaciones. Hemos asesorado a clientes con situaciones similares, por eso te recomendamos leer el siguiente artículo https://naymaconsultores.com/importancia-financiera-recuperacion-comprobantes-retencion-iva/

Al mismo tiempo, es importante aclarar que la determinación de la cuota tributaria del IVA depende de tus ventas, compras (con sus respectivos soportes), así como también de los soportes de comprobantes de retención de IVA de los que dispones. Es una simplificación peligrosa asumir que es tu «deber pagar solo el 25% del IVA en la fecha» sin haber hecho la determinación tributaria correcta.

No es posible dar solución a tu problema a través de las respuestas a comentarios en nuestro sitio web. Te recordamos que este es un espacio de divulgación de información, y no un lugar para pedir o dar asesorías. Para la atención personalizada que tu caso amerita, puedes comenzar agendando una consulta en línea con nuestro equipo a través del siguiente enlace https://l.naymaconsultores.com/Tienda/i/138

hola viendo el articulo que me parece excelente y de mucha utilidad, tengo una pregunta referente a los consejos comunales en Venezuela, estos entes están obligados a cumplir deberes tributarios pero de acuerdo a unas lecturas que he realizado me he quedado con la duda si deben presentar declaración del iva, propiamente dicho están obligados a presentar cuales declaraciones ?

Hola Liliana,

Muchas gracias por apreciar el trabajo que hacemos. Nuestra experiencia se limita al sector privado, no sería responsable de nuestra parte emitir opinión respecto a los consejos comunales dado que es una materia que en, la práctica, no hemos trabajado. Prueba hacer esta pregunta en las oficinas del SENIAT de tu localidad.

buenos dias, excelentes aclaratorias correspondiente a los spe

tengo una pregunta.

soy un contribuyente ordinario persona natural que posee una firma personal, me cambiaron el estatus de SPE.

según la ley y por ser persona natural no estoy obligado a realizar retención de IVA.

Hola Johan,

A partir de la calificación como SPE muchas cosas cambiaron para tí. En efecto, no debes hacer la retención de IVA pero sí te surgen multiples obligaciones tributarias. Para profundizar consulta en el siguiente enlace –> https://naymaconsultores.com/soy-persona-natural-y-el-seniat-me-califico-contribuyente-especial-ahora-que-hago/

cuantas UT debo facturar al mes para pasar a ser agente de retencion?

Hola Vanessa,

Gracias por escribirnos. La calificación para ser Sujeto Pasivo Especial se estima ahora en función de la Moneda de Mayor Valor que cotice en la cesta del BCV. Te lo explicamos en detalle en el siguiente artículo –> https://naymaconsultores.com/quienes-son-contribuyentes-especiales-venezuela/

Hola buen día, cordial saludo. En cuanto a la regla de que la retención se aplica cuando se obtenga un bien o servicio gravado por IVA que sea igual o mayor a 20ut, quisiera saber si es con respecto a la base imponible, al iva o al monto total de la factura. Gracias de antemano

Hola Diana,

Gracias por escribirnos. En la guía de Contribuyentes Especiales tenemos varios ejemplos de cálculo de retenciones, incluyendo el caso que mencionas. La puedes adquirir a través del siguiente enlace –> https://l.naymaconsultores.com/Tienda/i/117

Saludos cordiales… Muy interesantes sus articulos, una pregunta. Si entrego comprobante de retencion a un proveedor cuanto tiempo tiene el (proveedor) para hacer su declaracion ante el Seniat?

Hola Yorman,

La responsabilidad del Agente de Retención es entregar al Sujeto Retenido (proveedor) el comprobante de retención en el tiempo estipulado en la norma. Idealmente, el proveedor deberá incluir esa retención en el período correspondiente. Si es SPE, el tiempo que dispone para hacer su declaración viene marcado por el calendario del SENIAT para el año del que se trate, pero ya ese es un proceso administrativo INTERNO que no es de relevancia para el Agente de Retención.

Para profundizar, consulta la Guía de Contribuyentes Especiales preparada por nuestro equipo. La puedes comprar dando clic en el siguiente enlace https://l.naymaconsultores.com/Tienda/i/117

si emito una factura y me retienen el 100% al momento de declarar al seniat ese iva de esa factura quien lo paga? el que me esta reteniendo el iva o yo al que le retenieron el iva?

Hola Juan,

La respuesta a tu inquietud la encuentras leyendo el siguiente artículo –> https://naymaconsultores.com/como-se-aplican-las-retenciones-de-iva-lo-que-debes-saber-al-vender-a-sujetos-pasivos-especiales/

Excelente, cuanto seria el porcentaje del iva, para un servicio realizado por persona natural?

Hola Roberto,

El porcentaje de retención de IVA es el que indica el portal fiscal al consultar el RIF del sujeto retenido, sea persona natural o jurídica y sin distingo del servicio prestado. Saludos.

Hola buen dia tengo una duda , si envio los comprobantes de retencion por correo , hy algun problema ante el SENIAT si no lo tengo firmado como recibido o entregado??

Hola Jessica,

Gracias por escribirnos. De acuerdo con el contenido de la ley de mensajes de datos y firmas eléctrónicas, el envío por email del comprobante de retención es válido, pero hay que seguir cierto procedimiento para ello. Nosotros tratamos este tema a profundidad en la Guía de Contribuyentes Especiales que puedes comprar dando clic en el siguiente enlace https://l.naymaconsultores.com/Tienda/i/117