La Asamblea Nacional de Venezuela aprobó en segunda discusión una reforma al Impuesto a las Grandes Transacciones Financieras que busca gravar el uso de moneda extranjera como medio de pago por parte de los particulares.

La reforma entrará en vigencia el 27 de Marzo de 2021 luego de su publicación en Gaceta Oficial. Para obtener la gaceta ¡clic aquí!

Consideramos importante compartir una explicación del proyecto aprobado por el legislativo dada la preocupación extendida entre la ciudadanía.

https://www.elnacional.com/economia/la-reforma-del-impuesto-a-las-grandes-transacciones-financieras-un-tributo-inflacionario-que-nos-afectara-a-todos/

¿Qué es el Impuesto a las Grandes Transacciones Financieras?

Impuesto a las Transacciones Financieras es el nombre genérico de tributos que gravan el intercambio de activos financieros, como bonos, acciones o monedas.

En Venezuela, el Impuesto a las Grandes Transacciones Financieras (vigente desde Febrero de 2016 ) es un tributo que grava un porcentaje del monto total de una transacción de retiro, débito o transferencia desde cuentas registradas en el sistema financiero nacional, y también grava los pagos realizados fuera del sistema bancario nacional, sea en efectivo o por cualquier otro medio de extinción de una deuda (permuta, compensación, novación, entre otros)

No creas que el nombre “grandes transacciones financieras” que acompaña al impuesto deja por fuera a “transacciones pequeñas”. La verdad, el Impuesto a las Grandes Transacciones Financieras grava el uso del dinero de los contribuyentes, por pequeña que sea la operación de pago de deuda.

¿Cómo opera el IGTF en la actualidad?

Actualmente en Venezuela el IGTF es pagado por una categoría de contribuyentes diferenciada por la administración tributaria denominados Sujetos Pasivos Especiales, popularmente conocidos como «Contribuyentes Especiales«.

Para ser designado Sujeto Pasivo Especial por el SENIAT no hace falta tener una gran empresa, cualquier pequeño comercio puede recibir esta calificación porque el requisito para que un negocio fuera de la región capital tenga esta distinción es haber obtenido ingresos brutos superiores a 30.000 UT anuales, que en Febrero 2022 equivalen a Bs. 600,00 al año ( USD 129.87 aproximadamente)

5 Preguntas que se hacen los nuevos Contribuyentes Especiales

¿Qué plantea la reforma de la ley del IGTF aprobada en la AN?

La reforma de la Ley de Impuesto a las Grandes Transacciones Financieras, aprobada en segunda discusión por Asamblea Nacional el 03 de febrero de 2022 grava con el IGTF los pagos realizados usando monedas extranjeras y criptomonedas distintas del Petro cuando estos pagos sean realizados por personas jurídicas y por persona naturales, es decir, por el ciudadano común.

[ Proyecto de Ley de Reforma del Decreto con Rango, Valor y Fuerza de Ley de Impuesto a Las Grandes Transacciones Financieras. ¡Clic aquí! ]

En la actualidad la mayoría de los trabajadores venezolanos reciben parte o toda su remuneración en monedas extranjeras, por lo que no se puede presumir que la tenencia de efectivo en monedas distintas del bolívar sea un signo de riqueza o de capacidad contributiva de las personas.

Una característica de las economías hiperinflacionarias, de acuerdo a la NIC 29, es que los agentes económicos (personas y empresas) buscan conservar el valor de su dinero utilizando monedas que se perciben más fuertes y eso es lo que ha ocurrido en Venezuela.

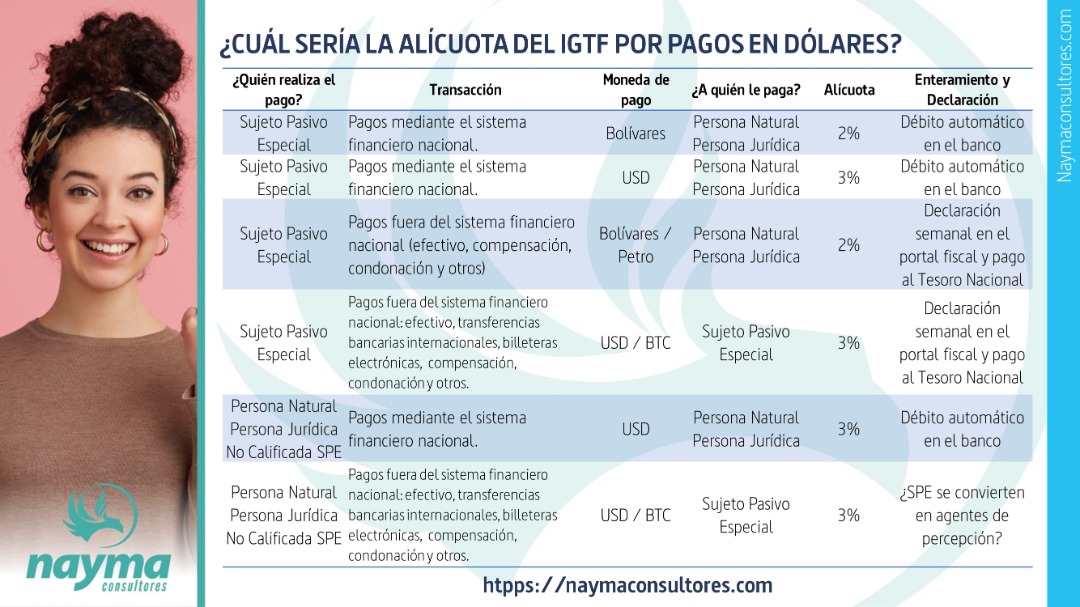

¿Cuál será la alícuota del IGTF por pagos en dólares?

Con la reforma de la Ley del IGTF existirán varias alícuotas dependiendo de quién realiza el pago, el medio utilizado para pagar y a quién le hace el pago. Lo vemos mejor en el cuadro resumen de abajo.

Por razones de espacio hemos utilizado USD como sinónimo de “moneda extranjera”. Recuerda que Venezuela es una economía multimoneda donde además circulan pesos colombianos (COP), Reales Brasileños, Euros, Pesos Chilenos. Te dejamos un poco de historia ¡aquí!

Ten presente que el cuadro anterior es un análisis preliminar hecho sobre el texto aprobado en 2° Discusión por la AN y que hasta que no sea publicado en Gaceta Oficial no se puede hacer un análisis definitivo.

Visto que el IGTF de las personas naturales y personas jurídicas se causa por pagos en moneda extranjera realizados a Sujetos Pasivos Especiales nos preguntamos si para la recaudación del tributo la Administración Tributaria nacional se valdrá de los SPE designándolos agentes de percepción del tributo.

El indicio lo encontramos en el articulo 7 de la ley del IGTF. Este artículo no es una novedad de la reforma, está en la norma desde la publicación del Decreto Ley en 2016.

Sin embargo, sin publicación en Gaceta Oficial de la Reforma y del necesario cuerpo normativo que debe acompañarla, no podemos afirmar que la designación de los SPE como Agentes de Percepción vaya a ser la vía que se utilice para recaudar el IGTF cuando se page en moneda extranjera a un Sujeto Pasivo Especial.

¿Cómo podría aplicarse el impuesto a los pagos en moneda extranjera?

Guiándonos por el texto de la reforma disponible en la web de la AN vamos a construir varios escenarios que permitan prever una posible aplicación práctica de esta reforma.

Estimaremos, en estos ejercicios, que el IGTF se aplicará sobre el monto total de la transacción. En el caso de artículos gravados por IVA esto significará, evidentemente, el pago de un impuesto sobre un impuesto, es decir, múltiple imposición.

Pago en Moneda Extranjera usando el sistema bancario nacional

Supongamos que una persona natural se dirige a la farmacia para comprar medicinas, productos exentos de IVA, y el total a pagar los medicamentos comprados es equivalente a cien dólares (100 USD).

Si la persona paga utilizando su cuenta en moneda extranjera en un banco nacional el banco le debitará 2 USD (2%) por concepto de IGTF. El gasto total en medicinas será de 102 USD.

Al momento de escribir este artículo, las cuentas en moneda extranjera no permiten el cargo directo en USD, sino que el monto debe ser convertido a bolívares para hacer el pago, de tal modo que el comercio no recibe dólares sino bolívares.

Es válido preguntarse si lo gravado en este caso será la venta de USD que se haga al banco o si ocurrirá un cambio que permita el pago en moneda extranjera utilizando puntos de venta y transferencias interbancarias.

BCV suspende productos o servicios que faciliten los pagos de bienes y servicios en divisas.

Pago en Moneda Extranjera en efectivo

En este caso el IGTF se causa si el pago se realiza a un sujeto pasivo especial. Como explicamos al inicio de esta nota, cualquier contribuyente con ingresos anuales superiores a 129 USD puede ser calificado como “especial” por lo que un pequeño comercio, mínimamente organizado fiscalmente puede haber recibido la calificación de “Contribuyente Especial” por parte del SENIAT. No se trata, necesariamente, de grandes comercios o grandes contribuyentes.

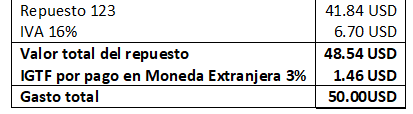

En este caso supondremos que el personal de compras de Transportes ABC, S. A. ubicada en Rubio, Estado Táchira, hará la compra de un repuesto cuyo valor, incluyendo el IVA equivale a 48.54 USD. Pagará en efectivo usando Pesos Colombianos (COP)

El vendedor, denominado Repuestos DEF, C. A. es Sujeto Pasivo Especial.

Como el pago se realizará en efectivo usando moneda extranjera, se causará 3% de IGTF equivalente a 1.46 USD

Veamos un ejemplo de la transacción expresada en USD

Desconocemos si la AT exigirá la emisión de la factura en moneda extranjera, si los Sujetos Pasivos Especiales serán o no designados Agentes de Percepción del tributo y, si el registro de la percepción será incluido en la factura o en un comprobante adicional que deba generarse entendiendo que el comprador puede decidir cambiar la forma de pago después que se ha emitido la factura.

En el caso de las transacciones entre contribuyentes del ISLR es importante tomar en cuenta que la norma no permite la deducción del gasto de IGTF para la determinación del tributo.

Pago en Moneda Extranjera transferencia fuera del sistema bancario nacional

El uso de plataformas de pago en moneda extranjera fuera del sistema bancario nacional como Zelle ® o PayPal ® es muy común entre personas y comercios en Venezuela. El IGTF se causará cuando el pago, mediante estas plataformas, se haga a un Sujeto Pasivo Especial.

Esto lo vemos mejor con un ejemplo.

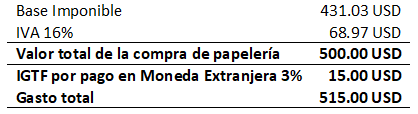

La entidad, Manufacturas JKL, S. A. es sujeto pasivo especial y comprará una dotación de material de papelería. Solicitó una cotización a Librería MNO, C. A. quien presentó una propuesta por un monto total de 500 USD, incluyendo el IVA. Entre las formas de pago indican la cuenta Zelle ® de la empresa y aclaran que son Sujeto Pasivo Especial por lo que la venta tendrá un recargo de 3% por concepto de IGTF si es pagada en moneda extranjera.

Veamos un ejemplo de la transacción expresada en USD

Recordemos que los SPE tienen la obligación de declarar sus compras realizadas fuera del sistema financiero nacional en el portal fiscal y vale preguntarse ¿quién declara esta operación? ¿El comprador? ¿el vendedor porque percibe el tributo? ¿ambos?

Compras desde el extranjero a tiendas en Venezuela

Ahora supongamos que una persona residenciada en el extranjero desea hacer un regalo a un familiar en Venezuela y hace una compra a través de la página web de Almacenes GHI, C.A. tienda por departamentos ubicada en Venezuela que tiene la calificación de Sujeto Pasivo Especial.

Si el SENIAT designa a los Sujetos Pasivos Especiales como agentes de percepción, entonces Almacenes GHI, C.A. tiene el deber de percibir el tributo y enterarlo ante el Tesoro Nacional.

¿Qué pasa si el pagador está fuera del territorio venezolano? Cada vez es más frecuente que personas viviendo fuera de Venezuela hagan compras para sus familiares en el país. En este caso la persona residenciada en el exterior también deberá pagar el recargo de 3% por uso de moneda extranjera si nos guiamos por lo dispuesto en el artículo 11 de la Ley de IGTF.

Evidentemente el banco extranjero o la plataforma de pago no aplicarán un débito automático, si el vendedor es Sujeto Pasivo Especial y Agente de Percepción del Tributo deberá aplicar un recargo del 3% al cobrar el producto.

Reiteramos que estos son comentarios preliminares y que sin la publicación en Gaceta Oficial no procede ningún recargo por pago en moneda extranjera ante un Sujeto Pasivo Especial.

Lo que deberían responder las normativas complementarias

Vista la complejidad de la aplicación del IGTF según esta planteado en el texto aprobado en 2° Discusión por la Asamblea Nacional es lógico esperar que su promulgación en Gaceta Oficial venga acompañada de un cuerpo normativo (reglamento o providencias administrativas) que den respuesta a interrogantes como las que siguen:

- ¿Los sujetos pasivos especiales serán designados agentes de percepción?

- En cuál moneda se enterará el IGTF al Tesoro Nacional ¿bolivares o moneda extranjera?

- Si una persona natural es sujeto pasivo especial y recibe un pago en moneda extranjera ¿también se causa IGTF? ¿Cómo lo entera?

- ¿Qué ocurre cuando un Sujeto Pasivo Especial paga usando efectivo en Moneda Extranjera a otro Sujeto Pasivo Especial? ¿Quién declara esta operación? ¿El comprador? ¿el vendedor porque percibe el tributo? ¿Ambos?

- ¿Cómo será el tratamiento de los pagos mixtos usando bolívares y moneda extranjera? ¿Cuál será la base imponible? ¿El total de la operación? ¿El monto pagado en divisas?

- ¿Deberá emitirse factura en moneda extranjera cuando el pago se realice por este medio? ¿Cómo será la adecuación de las máquinas fiscales?

- ¿El monto de IGTF se incluirá en la factura? ¿se emitirá un comprobante adicional?

- ¿Cómo sabe el comprador que el local es Sujeto Pasivo Especial? ¿Habrá un deber adicional de información al comprador?

Mientras estas respuestas llegan te sugerimos leer nuestras recomendaciones para tomar decisiones cuando se producen cambios normativos en Venezuela.

7 Recomendaciones para tomar decisiones cuando se producen cambios normativos en Venezuela

¡Estamos aquí para ayudarte!

En esta Guía de Estudio del Impuesto a las Grandes Transacciones Financieras nos dedicamos al estudio integral de la reforma del IGTF que ha gravado con el impuesto los pagos en moneda extranjera y criptoactivos distintos del petro que haga cualquier consumidor a los Sujetos Pasivos Especiales sin participación del sistema financiero.

Fieles a la tradición de Nayma Consultores te incluimos ejemplos y modelos para facilitar tu aprendizaje. Recuerda, este es un material de estudio y no pretende sustituir la necesaria asesoría especializada para la adecuación de los procesos de negocios

Gracias, Excelente preliminar

Hola Adnan,

Muchas gracias por apreciar el trabajo que hacemos. Si te gusta, comparte generosamente con quién necesite leer este artículo.

Bueno el conentario ,pero ya estan cargando el 3% cuando se realiza un pago en Venezuela por medio de tarjetas de credito internacionales

Sr. Pedro,

Una cosa es la COMISIÓN que cobre su banco en el extranjero por usar la tarjeta de crédito en un país distinto al de emisión y otra MUY DISTINTA es el IGTF por transacciones en moneda extranjera, reforma que AUN no ha sido publicada en Gaceta Oficial y que evidentemente no pueden cobrarle.

Esperamos haberle aclarado su confusión.

Excelente articulo, pero me queda la interrogante que ponen en el primer cuadro, que paga un SPE fuera del sistema bancarios (efectivo USD) dicen que se declara en el portal del SENIAT SEMANALMENTE, donde se establece que es semanalmente si la providencia administrativa que establece el calendario de SPE para el año 2022 lo ponen como quincenal?

Hola Héctor,

En efecto, la PA de Calendario de Obligaciones de SPE indica que la declaración del IGTF es QUINCENAL. Lamentablemente una cosa dice la providencia y otra hacen en el portal fiscal y las declaraciones de IGTF siguen haciendose semanalmente y si estás trabajando en el área impositiva y haciendo declaraciones tributarias te debes haber dado cuenta de cómo está funcionando el portal fiscal del SENIAT. Por razones prácticas en esta publicación quisimos reflejar la REALIDAD operativa del IGTF.

Saludos y gracias por prestar atención a los detalles.

En efecto, hago declaraciones de IGTF, pero me surgió la duda porque al darme cuenta de que la certificado salia semanal y no quincenal, procedí a ir directamente al SENIAT (incluso hacer una notificación de que el certificado salia con fechas erradas a las declaradas) y me indicaron que siguiera declarando quincenalmente y veo su articulo que dicen que se haría semanal y así se me genero la duda, pero ya esta aclarado, muchas gracias

Hola Héctor

Si declaras quincenalmente, como te dijeron en el SENIAT, siempre apareces «extemporáneo» porque no te cuadran nunca los períodos impositivos.

hola. me podrian explicar el articulo que dice que las personas juridicas vinculadas juridicamente con un sujeto pasivo especial deben declarar y pagar igtf. yo entiendo que las personas juridicas que tengan un accionista que posea una empesa disferente y jurifica calificada como especial deben declarar y pagar el igtf cierto??

Hola Isabel,

Así establecido en la Ley del IGTF, lee el artículo 4.3 de la norma. Saludos

Excelente articulo, quisiera saber como se procede en los casos que realicen pagos mixtos, un pago total de 120$, pagados de la siguiente manera 100$ y 20$ en Bolívares, Gracias y saludos

Hola Jesús

Si un SPE recibe un pago mixto en dólares y en bolívares, la base imponible del IGTF por recibir moneda extranjera en efectivo, es el monto recibido en divisas. Te lo explicamos con ejemplos en la guía de IGTF que encuentras en el siguiente enlace

https://landing.naymaconsultores.com/Tienda/i/11942

Hola buen día, excelente información, ahora bien, en los casos que el cliente realice deposito en los Bancos custodia que tenemos disponibles en Venezuela bajo la moneda USD (Bancamiga, Banplus, BNC, etc.) se debe cobrar de igual manera este 3% por IGTF, en los casos de transferencias entre estos bancos el mismo banco esta aplicando este cobro del 3% pero como queda en los casos del Deposito ¿no se aplica? o debemos cobrarle al cliente?

Hola Jesús,

Gracias por escribirnos. Dar respuesta a tu inquietud amerita una explicación detallada que escapa al ámbito de los comentarios en el blog. En la Guía de Estudio de IGTF tenemos un ejemplo donde tratamos ese caso. Para obtener la guia da clic en el siguiente enlace ➡ https://landing.naymaconsultores.com/Tienda/i/11942

Hola buen día me pareció una información apropiada para el momento, pero necesito plantearles una pregunta: ¿Por qué calculan el monto del IGTF sobre el subtotal que incluye el IVA? Allí no estaríamos generando un impuesto sobre otro impuesto? De acuerdo al «Artículo 12. La base imponible estará constituida por el importe total de

cada débito en cuenta u operación gravada». Si bien es cierto que el importe al momento del pago incluye al IVA, no estaríamos generando un impuesto sobre otro impuesto. Gracias por la respuesta que puedan presentar a mi comentario, feliz día.

Hola Ardly,

La base imponible del IGTF es DISTINTA de la base imponible del IVA, por eso lo calculamos así. Para profundizar y ver ejemplos consulta la Guia de IGTF en el siguiente enlace https://landing.naymaconsultores.com/Tienda/i/11942

Excelente artículo ,pero no entiendo cuando se debe cobrar el 2% , es en bolívares pero sería que lo cobren en el caso que me paguen en efectivo bolivares?? Por qué si es por transferencia,nota de crédito etc quien la haría es el banco

Hola Libia,

Recuerda que la Ley de IGTF vigente desde 2016 incluye varios hechos imponibles. El espacio de los comentarios es limitado para aclarar todas las dudas que tienes. Te recomiendo leer la guía de IGTF https://landing.naymaconsultores.com/Tienda/i/11942

Excelente artículo pero tengo la duda sobre el cobro del 2% , ese se debe hacer cuando me pagan en efectivo pero en bolívares ?? Y el banco segura haciéndolo si es por pagos por transferencia, notas de crédito etc

Hola, tengo una duda trabajo en un consultorio odontologico, y eventualmente los pacientes cancelan en divisas, sin nos cancelan 20 usd en efectivo debo calcular el 3% sobre los 20usd que seria 0,6 esos 0,06 como los cobro? en bolivares? por punto de venta?

Hola Marvi

¿El consultorio odontológico es Sujeto Pasivo Especial? ¿El odontólogo es Sujeto Pasivo Especial? Sí y solo sí tienen la CONDICIÓN de Sujetos Pasivos Especiales (Contribuyentes Especiales) deberán percibir el IGTF. De lo contrario NO PROCEDE la percepción del tributo.

Hasta el 25 de Febrero de 2023 los pagos en moneda extranjera realizados a quienes NO SON sujetos pasivos especiales se encuentran «NO SUJETOS» al IGTF. Eso en virtud del decreto de exoneración.

si el consultorio es contribuyente especial, el doctor no

Buenos días gracias por el artículo, una duda en caso de que la empresa venda a crédito y facture antes de recibir el pago, en caso que el cliente page en dolares se puede aplicar esta retención en la siguiente factura al igual que declarar en el siguiente período?

Hola Daniel,

Punto clave de atención, los Sujetos Pasivos Especiales son agentes de PERCEPCIÓN del IGTF, no de “retención”. Es muy importante tener clara la diferencia entre ambos mecanismos. Lo explicamos en detalle en la guia https://nayma.net/igtf

El caso que nos comentas ha sido el gran dolor de cabeza de los SPE que hacen ventas a crédito. Existen diversas opciones, no exentas de riesgo, que se pueden evaluar. Mencionamos algunas en la Charla «Aclarando tus dudas del IGTF» que puedes obtener para ver en diferido dando clic en el siguiente enlace https://landing.naymaconsultores.com/Tienda/i/12094

Hola feliz tarde, existen muchos vacíos. Sobre todo para los contribuyentes especiales que emiten sus facturas a crédito. Cual Seria el procedimiento, por que al momento de facturar no sabemos la forma de pago. Agradecida de antemano por cualquier información referente al tema.

Excelente articulo, tengo una pregunta, nosotros no hemos adecuado nuestro sistema de facturación todavía, somos SPE, puedo hacer COMPROBANTES DE IGTF con los datos de la factura y el cliente y tenerlos como soporte?

Hola Gabriel,

Es preferible usar las facturas de contingencia. Aunque en la práctica no existe una solución estándar para todos.

Al tomar una decisión es importante evaluar lo siguiente:

Volumen de facturación.

Posición en el mercado.

Métodos y medios de pago preferidos por los clientes.

Factibilidad de utilizar facturas de contingencia cuando se reciben pagos en Moneda Extranjera.

Factibilidad de recibir pagos sólo por operaciones que no den origen a la percepción de IGTF.

Esto lo conversamos en profundidad en la Charla Virtual “Respondiendo tus dudas del IGTF”, la puedes comprar para ver en diferido dando clic en este enlace. https://landing.naymaconsultores.com/Tienda/i/12094

Ten presente que este es un espacio informativo y de divulgación, las opiniones que compartimos aquí no representan consultoría ni sustituyen la asesoría de un profesional con experiencia en el área.

Buenas Tardes

Excelente artículo

Una consulta si recibo un depósito por 1.000,00 $ y soy agente de percepción como empresa debo aplicar un 3%, y en el caso de aplicar quien aplica el 3% el bando o la empresa que le están depositando?

Hola Liliana,

Tu caso lo explicamos en detalle en la guía de Impuesto a las Grandes Transacciones Financieras. Para comprar, da clic en el siguiente enlace https://landing.naymaconsultores.com/Tienda/i/11942

MUY BUENO!!!! Tengo una duda soy contribuyente especial tengo una factura en bolívares de 1500,00 BD menos las deducciones de los impuestos me quedo en 1300,00 como no tengo bolívares debo pagarlo en Divisas que al cambio según mi proveedor son 288,00$ sobre el monto que estoy entregando en divisas es que calculo IGTF. esto esta bien?????? ya que la diferencia pagada en bolívares se justifica con las retenciones entregadas… de antemano muchísimas gracias por lo que puedan ayudar aclarar esta duda.

Hola Evelyn,

La base imponible del IGTF es el neto pagado en moneda extranjera. En este caso, esa diferencia de USD 288.00 que mencionas en tu comentario.

En la guía de IGTF explicamos con ejemplos donde hay retenciones cómo se hace el cálculo.

Recuerda, tu proveedor te debe entregar la factura e, idealmente, indicar en ella el IGTF percibido.

Para profundizar, tienes varias opciones:

Guía del IGTF https://landing.naymaconsultores.com/Tienda/i/11942

Charla Online de IGTF https://landing.naymaconsultores.com/Tienda/i/12094

Conversatorio OnLine Aclarando Dudas del IGTF https://www.iloaprende.com/aclarando-dudas-sobre-el-igtf

hola empresas de internet thundernet aparte del impuesto igtf estan cobrando el iva del 16% para pagos en zelle me confirman si esto es correcto, por que al inicio del contrato no cancelaba ninguno de los dos impuestos entiendo el igft para el zelle pero el iva tambien aplicaria?

Hola Isis

El cobro de IVA por el servicio de internet es CORRECTO, no se trata de un servicio exento ni exonerado de impuesto. Ahora bien, tienen también que emitirte tu factura fiscal con desglose del 16% del IVA y, adicionalmente, incluir la percepción de IGTF en esa factura para que todo esté en orden fiscal, al menos para tí como usuaria del servicio.

Excelente aporte, gracias! La duda que tengo es como compradora. Un proveedor para poder darme descuento por volumen me viene vendiendo con Nota de Entrega, sin embargo, esta semana me informó que (según el fiscal del Seniat) nos deben cobrar el IGTF cuando el pago sea en divisas independientemente de que no emitan factura y solo sea por nota de entrega. ¿Puede ser esto cierto?

Hola Marina,

Exige tu factura. Sin factura, todo impuesto que te agreguen, sea IVA o IGTF es un recargo, un sobreprecio, no lo enteran a la administración tributaria. Además te hacen otro daño, sin factura el gasto no es deducible, por lo que ese dinero que pagaste no podrás restarlo en tu declaración definitiva de ISLR y eso, al final, se traduce en que pagas más impuesto sobre la renta por todos las compras que haces sin exigir tu factura. Te hacemos otra pregunta ¿cómo registras esa compra en el inventario? ¿de donde viene esa mercancía? Si es importada el riesgo mayor.

Tengo una duda, como ve usted que se cobre IGTF a los artículos y servicios exentos de IVA como lo son la educación o los medicamentos ? Al ser tener tanto el IVA como IGTF carácter tributario deberían poseer las mismas exenciones.

Hola Vladimir,

El IVA y el IGTF son dos tributos diferentes, tanto que sus hechos y bases imponibles, así como sus exenciones y exoneraciones son diferentes.

Puedes profundizar en el tratamiento de los servicios exentos de IVA y el IGTF en:

Guia de Estudio del IGTF. Para ver el precio actualizado y contenido detallado de la Guía de Estudio – Reforma del IGTF por favor da clic en el enlace que encuentras a continuación

https://landing.naymaconsultores.com/Tienda/i/11942

Charla Online Aclara tus dudas del IGTF Para ver el precio actualizado y contenido detallado de la Charla Online por favor da clic en el siguiente enlace

https://landing.naymaconsultores.com/Tienda/i/12094