Retenciones de IVA

Lo que debes saber al vender a Sujetos Pasivos Especiales

Los Sujetos Pasivos Especiales, son una categoría originalmente empleada por la Administración Tributaria venezolana para designar y diferenciar a cierto tipo de contribuyentes. El término «Contribuyentes Especiales» se ha popularizado debido a que éste es el nombre de la División del SENIAT que se encarga de su atención.

Nayma Recomienda: El Régimen Tributario de los Sujetos Pasivos Especiales ¡lee aquí!

El régimen de Retenciones de Impuesto al Valor Agregado comenzó aplicarse en Venezuela en Enero de 2003. Desde entonces, los Sujetos Pasivos Especiales, han realizado funciones de recaudación de este tributo, en su calidad de Agentes de Retención, designados por la Administración Tributaria.

Con frecuencia hablamos sobre las Retenciones de IVA desde la perspectiva del Agente de Retención, en este artículo queremos ponernos en los zapatos del Sujeto Retenido; es decir, de la persona natural o jurídica que vende sus productos o servicios gravados por IVA a un Sujeto Pasivo Especial y es sujeto de una retención de este impuesto.

¿Qué debo saber al vender a un Sujeto Pasivo Especial?

Como los Sujetos Pasivos Especiales son agentes de Retención del IVA, cuando les vendes un producto o servicio gravado, es decir que debes cobrar IVA al venderlo, este cliente te hará una retención del IVA. Así te va a pagar el precio del producto (Base Imponible) y el IVA menos un porcentaje que ha retenido. Ten presente que: El pago debe venir acompañado del comprobante de retención del impuesto

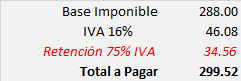

Esto lo vemos mejor con un ejemplo:

Ferretería ABC, C. A. que se dedica a la venta al mayor y distribución de materiales eléctricos ha vendido 24 cajas de 12 bombillos a Industrias XYZ, S. A.

La factura que emitida por ferretería ABC, C. A. es como sigue:

Industrias XYZ, S. A. es agente de retención del IVA y deberá aplicar la retención del impuesto al momento de recibir la factura, realizar el pago o recibir la mercancía. ¡Lo que suceda primero!

Al consultar los datos del RIF de Ferretería ABC, C. A. en el portal del SENIAT indica lo siguiente:

Así que ahora procederemos a calcular la retención del IVA a aplicar y el monto que deberá pagar Industrias XYZ, S. A.

Ahora sabemos que Industrias XYZ, S. A. pagará 299.52 UM por los bombillos y te preguntarás ¿qué pasa con los 34.56 UM retenidos? ¿Cómo se contabilizan? ¿Cuál es el soporte de esa diferencia?

El soporte de este IVA queFerretería ABC, C. A. pagó por anticipado por efecto de la retención que le hizo Industrias XYZ, S.A. es el “comprobante de retención”.

Así que junto con el soporte del pago que realice el comprador, debes recibir también el comprobante de retención.

¿Qué es un comprobante de retención?

Los comprobantes de retención son documentos que acreditan que al contribuyente se le ha realizado una retención de impuestos establecida en la Ley, su Reglamento o en Providencias Administrativas. En el caso de los comprobantes de Retención del IVA se refieren a transacciones gravadas con el Impuesto al Valor Agregado.

Estos documentos deben ser emitidos y entregados por los agentes de retención al pagar por la adquisición de bienes o por la prestación de servicios realizados por sus proveedores de acuerdo a lo establecido en la Providencia Administrativa SNAT/2015/0049 (Gaceta Oficial 40.720 del 10 de julio de 2015)

¿Por qué es importante el comprobante de retención?

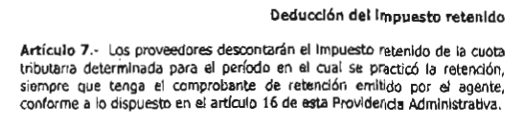

En palabras sencillas, el comprobante de retención representa dinero del negocio. Sin el comprobante de retención en físico o en digital no se puede descontar la declaración de IVA el monto que te han retenido.

La base legal la encuentras en la primera parte del artículo 7 de la Providencia Administrativa 049 del SENIAT que señala lo siguiente:

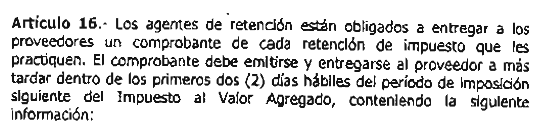

¿Cuándo me deben entregar el comprobante de retención?

El artículo 16 de la PA 049 establece el lapso que tiene el Agente de Retención para entregar el Comprobante de Retención.

Siendo que el período de imposición del IVA de los sujetos pasivos especiales quincenal, ya sabes que tienes, como máximo los dos días hábiles siguientes al fin de una quincena para que te entreguen el comprobante.

Nayma Recomienda: El IVA Quincenal y los libros de compras y ventas ¡lee aquí!

Como la misma PA 049 establece que los comprobantes también se pueden enviar en electrónico, lo que #NaymaRecomienda es coordinar con el Agente de Retención para que te entregue de la manera más expedita el comprobante, y el correo electrónico es una buena opción.

¿Qué pasa si el agente de retención no le paga al SENIAT el monto del IVA que me retuvo?

Supongamos que Industrias XYZ, S. A. le retuvo 34.56 UM a Ferretería ABC, C. A. y no la incluyó en la declaración de las retenciones de IVA, o simplemente decidió declarar en cero ante el portal fiscal como si no hubiera hecho retenciones. O tal vez declaró pero no pagó. Lo cierto es que el dinero retenido no llegó al SENIAT y fue descontado a ABC, C. A.

Si el agente de retención no enteró el impuesto retenido, es su problema ¡Es un problema inmenso! Dale una mirada al COT en el Art. 109.3 y Art. 115 para que veas las consecuencias de retener un impuesto y no enterarlo.

Consulta la Guía de Estudio de la Reforma del COT ¡Aquí!

El hecho de que el agente de retención no declare o no pague el impuesto retenido no condiciona que el sujeto retenido registre la retención que le efectuaron en su declaración y por supuesto lo aproveche para bajar el monto de IVA por pagar, porque es, evidentemente un impuesto pagado por anticipado.

Recuerda que el artículo 7 de la PA 0049 del SENIAT es bien claro cuando dice que para descontar el impuesto retenido de la cuota tributaria lo único que se necesita es el comprobante de retención, nada más.

Algunos creen que el comprobante de retención del IVA es sólo un papel, uno de tantos trámites y obligaciones asociados al SENIAT. Cuando se cree que la Gestión Tributaria en la empresa es solo para beneficiar al fisco o evitar problemas, se incurre en estos errores.

Te proponemos una gerencia inteligente de las obligaciones tributarias y con esa visión comprendes que los comprobantes de retención representan dinero. Te preguntarás ¿Y eso por qué? Porque estos documentos son los que acreditan que al contribuyente se le ha efectuado una retención de impuestos establecida en el marco jurídico.

Teniendo el comprobante puedes registrar la retención en tu declaración y disminuir el monto de la cuota tributaria a pagar porque, sencillamente, ya lo habías pagado por adelantado cuando tu cliente te retuvo.

En resumen:

Si le vendes a un Sujeto Pasivo Especial productos o servicios gravados con IVA:

Debes emitir factura fiscal de acuerdo a la P. A. 0071 del SENIAT.

El Agente de Retención debe verificar tu RIF en el portal fiscal del SENIAT para determinar el porcentaje a retener, que puede ser 75% o 100% del IVA

Debes exigir tu comprobante de retención y hacerle seguimiento

Lo único que necesitas para aprovechar la retención es tener el comprobante.

#NaymaRecomienda: Con base en los requisitos legales, desarrolla tu protocolo administrativo de atención a clientes que son Sujetos Pasivos Especiales.

¡Estamos aquí para ayudarte!

Estudio – IGTF 2022 Impuesto a las Grandes Transacciones Financieras

En esta Guía de Estudio del Impuesto a las Grandes Transacciones Financieras nos dedicamos al estudio integral de la reforma del IGTF que ha gravado con el impuesto los pagos en moneda extranjera y criptoactivos distintos del petro que haga cualquier consumidor a los Sujetos Pasivos Especiales sin participación del sistema financiero.

Fieles a la tradición de Nayma Consultores te incluimos ejemplos y modelos para facilitar tu aprendizaje. Recuerda, este es un material de estudio y no pretende sustituir la necesaria asesoría especializada para la adecuación de los procesos de negocios.

Es ideal para propietarios de empresas, emprendedores, profesionales y estudiantes Administración y Contabilidad.

Sobre las autoras

Nancy Aguirre

Contador Público Colegiado y Lcda. en Relaciones IndustrialesDestacada profesional aragüeña con más de 40 años de experiencia en Relaciones Industriales y Contaduría Pública. Es Licenciada en Relaciones Industriales y Contaduría Pública por la Universidad de Carabobo y cuenta con una certificación en Normas Internacionales de Información Financiera para Pequeñas y Medianas Entidades (NIIF para PYMES) otorgada por la Federación de Colegios de Contadores Públicos de Venezuela. A lo largo de su extensa carrera, Nancy ha trabajado tanto en el sector público como en el privado, acumulando una amplia experiencia en diversas áreas empresariales. Fundadora de Nayma Consultores, se dedica a brindar consultoría y asesoría empresarial estratégica, enfocada en optimizar el rendimiento y el éxito de sus clientes. Su destacada trayectoria le ha valido el reconocimiento de la orden «Dr. Elio Romero» del Centro de Profesionales del Estado Aragua (CEPROARAGUA), en reconocimiento a su aporte al gremio de Contaduría Pública en su estado natal

Mariela Llovera

Abogado, Lcda. en Relaciones Industriales y AvaluadoraSe dedica a brindar asesoría integral en gestión humana, derecho mercantil y tributario, incluyendo revisión y actualización de documentación legal, negociación y representación en sede administrativa y judicial. Su práctica se orienta a la prevención y al cumplimiento normativo como herramientas para fortalecer la sostenibilidad de las PYMES. En el ejercicio de su profesión ha trabajado con empresas de agroindustria, salud, comercio y minería, con experiencia complementaria en manufactura, hidrocarburos y servicios. Diplomada en Normas Internacionales de Información Financiera (NIIF) por la Pontificia Universidad Javeriana de Bogotá y en Tecnología Educativa en el Instituto Tecnológico de Massachusetts (MIT). Forma parte de la Junta Consultiva de la Cámara de Comercio Venezolano Italiana del Estado Aragua y ha sido distinguida con la Orden José Casanova Godoy, otorgada por el Colegio de Abogados del Estado Aragua. Además, participa activamente como conferencista en los Colegios de Contadores Públicos de Aragua y Miranda.

¡Suscríbete a Nayma Consultores! Y así recibirás información actualizada en tu buzón de correo electrónico, invitaciones a eventos y seminarios, promociones y precios especiales en nuestras actividades presenciales y en línea.

Nayma es una excelente oportunidad que tenemos los profesionales para mantenernos actualizados, podemos aclarar dudas sobre los diversos temas contables y legales por lo que la ayuda es mucha.

Dios los bendiga🙏🙏🙏

#|LABORAL|# #/1,2,3,4,5,6,7,8,9,10,11,12/#

¡Suscríbete a Nayma Consultores! Y así recibirás información actualizada en tu buzón de correo electrónico, invitaciones a eventos y seminarios, promociones y precios especiales en nuestras actividades presenciales y en línea.

Nayma Consultores es una iniciativa de Nancy Aguirre y Mariela Llovera. Todos los derechos Reservados. Prohibida su reproducción total o parcial sin autorización expresa de los autores. ¡Lea las condiciones de uso aquí!

Nayma Consultores es una iniciativa de Nancy Aguirre y Mariela Llovera. Todos los derechos Reservados. Prohibida su reproducción total o parcial sin autorización expresa de los autores. ¡Lea las condiciones de uso aquí!

#|TRIBUTOS|# #/1,2,3,4,5,6,7,8,9,10,11,12/#

Son una ventana para estar al día en muchos temas relacionados a nuestra área. 👏👏

Excelente artículo en tema tributario que es importante saber. Gracias por compartirlo. Que sigan los éxitos para Nayma Consultores.

Me pareció muy completo, quisiera hacer una consulta, se me presento un caso que el agente de retención emitió el comprobante con un monto incorrecto, yo sugerí que tenían que comunicarse con el proveedor y pedir que emitieran uno nuevo, la persona me dijo que iba a verificar en el portal del seniat como había sido enterada esa retención, y de acuerdo a eso rebajaría o no el monto. le comente que eso era incorrecto.. me pudieran dar su punto de vista ??? como lo veo yo es un error del agente de retención, y esta en la obligación de emitir nuevamente el comprobante. gracias

Hola Daniel,

El comprobante de retención del IVA debe emitirse de acuerdo a lo previsto en la PA 049 y si no coincide con los datos de la operación, debe corregirlo el agente de retención.

Saludos.

Buen día muy agradecido por la amabilidad de responderme, feliz día y los felicito por su pagina

Hola buenas tardes soy marianne somos contribuir especial voy a pagar el servicio de cantv como hago con la retención

Hola Mariann,

Encuentras la respuesta a tu pregunta sobre las retenciones tributarias al pago de los servicios públicos dando clic en el siguiente enlace https://naymaconsultores.com/cuando-pago-servicios-publicos-en-venezuela-debo-hacer-retencion-de-iva-e-islr/

MUY BUENO EL ARTICULO LES TENGO UNA PREGUNTA QUE SE DEBE HACER CUANDO SE DECLARA UNA RETENCION DE IVA SUPERIOR A LO QUE SE DEBE DECLARAR

Hola Marianly,

Sin conocer los detalles del caso no nos es posible decirte qué hacer. Recuerda que este es un espacio de divulgación de información general mas no es el lugar para brindar asesorías, no sería profesional de nuestra parte decirte qué hacer sin conocer qué ocurrió. Te recomendamos profundizar consultando la Guía de Contribuyentes especiales dando clic en este enlace https://landing.naymaconsultores.com/Tienda/i/117 o solicitar la atención especializada en línea a través de este enlace https://landing.naymaconsultores.com/Tienda/i/138

Buen día, aunque ciertamente como menciona la Licenciada, que lo ideal para emitir una opinión hay que conocer el caso, pero por experiencia propia, le puedo comentar que regularmente, este tipo de situaciones hay que tratarlo directamente con la persona o empresa que le aplicaste la retención, en el caso que planteas, ustedes enteraron un monto superior, el sujeto retenido se le entregara un comprobante con ese monto, el cual lo rebajara de su declaración, lo correcto seria que les reintegre la diferencia, entre lo que debió retener y lo que se retuvo. El Seniat no tendría que ver en el error cometido. Espero te ayude.

Buen día, excelente información. Adicional, tengo un caso donde el agente de retención emitió las retenciones de IVA mal el cual aplicó el 75% en lugar del 100%. Cuando se dio cuenta del error, ya se encontraba en el mes siguiente a la declaración, el cual no se puede modificar el comprobante de retención. Cómo se puede hacer en este caso? Gracias.

Hola Yianitza,

Gracias por escribirnos y apreciar el trabajo que hacemos.

En ese caso lo que puedes hacer es estimar el riesgo tributario de ese no cumplimiento. Te puedes ayudar con la MiniApp de Revisión de Obligaciones Mercantiles y Fiscales. La encuentras en este enlace https://i.nayma.net/miniappespecial

Adicionalmente puedes hacer una autoevaluación de tus procesos, identificar debilidades y corregirlas para que esto no se repita. Te puedes ayudar con la Guia de Contribuyentes Especiales https://landing.naymaconsultores.com/Tienda/i/117

Buenas Tardes

Felicitaciones!!! agradecido por tan didáctica la explicación, me sacaron de muchas dudas, soy vendedor y mi lucha día a día es solicitarles a mis clientes los comprobantes de retención.

Es un poco difícil que estos entienda la necesidad de emitirme o consignarme este documento.

De hecho ya lo tomo como condición en la negociación previa, como requisito para hacer la entrega del producto.

Ahora tengo una herramienta para entregar al cliente, se instruyan y sepan sus obligaciones como agente de retención.

Saludos Cordiales

feliz día, tengo una duda en relación a las declaraciones de retención IVA, yo no soy agente de retención, pero mensualmente declaramos islr por los servicios que recibimos, en mi caso no debo realizar declaraciones de retención iva cierto? porque no soy agente de retención, solo las declaraciones de retención iva las hace es el cliente agente de retención? yo solo realizaria mi declaracion mensual, o esas retenciones realizadas por mis clientes debo tambien anexarla en el libro y declaracion?z

Una cosa son las retenciones de ISLR y otra las retenciones de IVA.

Si no eres Sujeto Pasivo Especial no haces retenciones de IVA, es decir, no restas un porcentaje del IVA del monto total a pagar a tu proveedor.

Si tu CLIENTE es SPE y tu vendes un producto o servicio gravado entonces, ese cliente te va a hacer una retención de IVA que tienes que INCLUIR en tu libro de ventas y además considerar en tu declaración de ISLR en el apartado «Retenciones de IVA del Período»

Hola! Excelente!

Tengo una duda, me han llegado varios comprobantes de retención del año anterior, (Comprobantes de Enero 2021 y ya estamos en Febrero 2022), puedo aprovecharlos? Cuando prescriben los mismos? Gracias

Hola Astrid

Recuerda que necesitas tener el comprobante de retención, en físico o en digital, para aplicar las retenciones.

Si recibes el comprobante de retención después de presentar la declaración correspondiente al período en el que se practicó la retención puedes perfectamente aplicar esa retención en el período cuando efectivamente recibes el comprobante.

Así está dispuesto en la parte final del artículo 8 de la PA 0049 del SENIAT

Buenas tardes, excelente. en mi caso declare la factura con esa retencion pasada, el caso es cuando montas el txt te dice que el numero de retencion no coincide. El año o el mes del número de comprobante es diferente al período a declarar

Hola Eva,

Gracias por escribirnos. Ten presente lo siguiente: este es un espacio de divulgación de información, no es un espacio de asesoría gratuita. No sería responsable de nuestra parte dar consultas sobre la base en la información limitada que comparten en los comentarios de nuestro sitio web, ademas consideramos que te mereces la atención de un profesional que dedique tiempo y estudio a tu caso. Si deseas nuestra atención personalizada, puedes comprar una consulta en línea por este enlace –> https://l.naymaconsultores.com/Tienda/i/138

Teniendo eso claro, procedemos a recordarte que el comprobante de retención se debe elaborar en el mes en que recibes la factura.

En un caso hipotético de recibir una factura de febrero en Marzo. Si al comprobante de retención le asignas un número de comprobante correspondiente a febrero, lógicamente te lo va rechazar el portal fiscal.

Dada la situación que manifiestas en tu comentario, también te recomendamos profundizar en el regimen de retenciones de iva consultando la guia de contribuyentes especiales, la puedes comprar en el siguiente enlace https://l.naymaconsultores.com/Tienda/i/117

Buen día excelente comentario. Por favor necesito una aclaratoria el Impto artic.19 en las facturas de licores cuando yo elaboro mi comprobante de retención de iva en que columna va ese impto reflejado para que me pueda cuadrar con el monto total de la factura de compra dado que es un restaurante y tenemos varias facturas de ese tipo. y el proveedor me las esta devolviendo porque no cuadra el monto total Gracias .

Hola Edith,

Gracias por escribirnos. Nos da la impresión que estás confundiendo el Impuesto al Valor Agregado (IVA) sobre el cual haces la Retención y el Impuesto sobre Alcohol y Especies Alcohólicas (Art. 19)

Para ayudarte necesitaríamos ver la factura de tu proveedor, el comprobante que estás usando y poder sugerirte correctamente como adecuar el comprobante. Eso escapa del ámbito de lo que se puede atender en comentarios de nuestro sitio web, recuerda que este es un espacio de divulgación de información y no un lugar para dar asesorías.

Para atención personalizada cuentas con el servicio de consulta en línea que puedes adquirir a través del siguiente enlace –> https://l.naymaconsultores.com/Tienda/i/138

que sucede si debo pagar un monto de retencion del iva y pago un monto superior? como hago para recuperar el excedente?

Hola Wifredo

¿Hiciste mal la declaración y enteraste un monto mayor al retenido? Si es así debes solicitar el reintegro a la Administración Tributaria, el procedimiento está en el COT. Saludos.

Buenos días, me gustaría saber en el caso de facturación por cuenta de terceros, a quien debo practicarle la retención de IVA e ISLR. o si no le hago retención Muchas Gracias.

Hola Joel,

Sí debes hacer la retención, tanto de IVA como de ISLR. La efectúas al emisor de la factura.

Te recordamos que este es un espacio de divulgación de información y que las opiniones aquí expresadas no representan consulta ni asesoría, puesto que no sería responsable de nuestra parte dar atención vía redes sociales sin conocimiento detallado del caso.

Si deseas atención personalizada, puedes comprar el servicio de consulta en línea a través del siguiente enlace: https://landing.naymaconsultores.com/Tienda/i/138

Si es considerado contribuyente especial pero no realiza las retenciones y hace sus declaraciones en cero? esta incumpliendo alguna norma?

Hola Saúl

Si la empresa, calificada «Contribuyente Especial» está ejerciendo actividad económica, en este caso COMPRAS y no hace las retenciones y declara en cero (aportando información falsa al SENIAT) está cometiendo varios ilícitos tributarios.

Es extenso como para explicartelo en la respuesta a un comentario, por eso te sugerimos lo siguiente:

1. Consulta la Guía de Contribuyentes Especiales, tiene una sección dedicada a las sanciones con ejemplos didácticos y cálculos. La encuentras en este enlace https://landing.naymaconsultores.com/Tienda/i/117

2. Auto evalúa la empresa con la MiniApp de Revision Mercantil y Fiscal. Es una App que te va haciendo preguntas, trae explicaciones y al final te da un estimado de la sanción a la que te expones. Es ideal para hacer correcciones y disminuir tu exposición al riesgo fiscal. La encuentras en este enlace https://landing.naymaconsultores.com/Tienda/i/628

Buenas tarde disculpe que realice una pregunta de otro orden.

ustedes me pueden aclarar cuando debo utilizar la columna de NUMERO DE FACTURA AFECTADA en libros de compra y venta..

Por que yo tengo entendido que esa columna la utilizo para notas de débitos y créditos si estoy errada me pueden dar las bases legales. gracias

Hola Miryam

La base legal de las columnas a usar en los libros auxiliares de compras y ventas del IVA la encuentras en el Decreto Ley del IVA (Art. 56) y su reglamento (Art. 75 y 76)

Gracias por la información suministrada.

tengo otra duda cargue dos veces una misma retención de iva en el libro de venta como se puede corregir ese error.

Buenas noches, me tomo el atrevimiento de responder, el poder remediar eso, en parte depende mucho de como llevas tus registros contables ( sistema computarizado, Excel, etc.) por lo menos en un sistema contable no debería permitir el registro doble de retenciones, ya que esta validado por un numero de comprobante de retención, que si se introduce repetido, te avisaría. Evitando ese error

Hola Miryam

Para decirte cómo resolver ese error tendríamos que ver el libro, la declaración y entender el alcance de la equivocación. Este es un espacio informativo y de divulgación, no un lugar para dar asesorías, pues no sería responsable de nuestra parte hacerlo en vista que no conocemos la empresa ni los detalles de la operación.

Evitar que este error se repita amerita invertir en un sistema contable que te ayude a minimizar equivocaciones y, algo que siempre decimos, verificar siempre los datos que se ingresan en los libros y, en lo posible, trabajar sin apuros y con mucha consciencia para que en el futuro estas situaciones no vuelvan a suceder.

Buenas tardes, excelente el articulo, pero, no tengo claro, si yo hago una compra de cigarrillo, siendo contribuyente especial, tengo que retener el 75%

Hola Alicia,

Si compras cigarrillos, el IVA ya fue percibido y enterado por la empresa fabricante de los cigarrillos. No hay IVA discriminado en la factura y no tienes que retener. Te lo explicamos en la sección de Retenciones de IVA de la guía de contribuyentes especiales. Para comprarla da clic en el siguiente enlace https://landing.naymaconsultores.com/Tienda/i/117

Buenas tardes, tengo una duda con respecto a un instituto autonomo para el deporte, ellos son agentes de retencion por la providencia 2013/0029, pero deben declrar iva, ellos no perciben ingresos?

Hola Mary

La calidad de agente de retención del IVA del sector público no tiene que ver con la percepción o generación de ingresos, sino con la designación como Agentes de Retención del IVA prevista en la PA SNAT/2013/0029. Nuestra expriencia se limita al sector privado, por lo que no podemos ayudarte. Te sugerimos dirigirte a la Gerencia de Recaudación del SENIAT para aclarar tus dudas.

buenos dias saludos, gracias por la informacion. una consulta, existe un monto minimo para generar retencion de iva a una factura. O es a toda factura no importa el monto generar, por favor pueden aclararme esa duda

Hola Ludgy,

Se debe practicar retención de IVA a toda factura superior a 20 UT. Al momento de responder este comentario (14/09/2022) el valor de la UT es de Bs. 0.40 así que toda compra superior a Bs. 8.00 es sujeto de retención de IVA

Para profundizar, puedes consultar la guía de Contribuyentes Especiales https://landing.naymaconsultores.com/Tienda/i/117

Buenas Noche que hago hice la retention del IVA a una factura que aun no he cancelado y ya la entere al seniat

Hola Inmaculada.

Tranquila, no hay ningún problema. Si recibiste la factura, debes hacer la retención del IVA, declararla y enterarla (pagarle al SENIAT) aunque se trate de una operación a crédito y después sea el momento de pagar al proveedor.

Profundiza en el tratamiento de las ReteIva en la Guía Práctica de Contribuyentes Especiales https://landing.naymaconsultores.com/Tienda/i/117

Excelente manera de explicar. Despeja por completo toda interrogante y duda.

Hola Gaby,

Muchas gracias por apreciar el trabajo que hacemos. Por favor siéntete libre de compartir este artículo con quien necesite leerlo.

Esto es solo un artículo introductoria, las Retenciones de IVA están llenas de detalles, puedes profundizar en la Guía Práctica de Contribuyentes Especiales https://landing.naymaconsultores.com/Tienda/i/117

Buenos dias, buen articulo. tengo una consulta para usted, si la empresa donde trabajo pago el total de varias facturas, posterior a esto las facturas llegaron, se registraron, se les retuvo 75% del iva y se declaro, los montos de estas retenciones puedo rebajarlas de las futuras facturas

Hola José

La retención se hace en el momento del pago o abono en cuenta. De lo que nos cuentas, da la impresión que pagaron el monto total sin retención, luego recibieron las facturas, emitieron comprobantes y enteraron las retenciones. Ya entras en un tema de gestión comercial que debes conversar con tu PROVEEDOR, bien sea que les haga el reintegro de lo retenido al momento de enviar los comprobantes o que lo concilien en la próxima factura.

Para evitar eso, a futuro, debes hacer la retención como indica la norma, al momento del pago o abono en cuenta. Para profundizar, consulta la guía de Contribuyentes Especiales en el siguiente enlace https://landing.naymaconsultores.com/Tienda/i/117

Buenos días estimadas, muy agradecida de encontrar este portal de consulta y agradezco de antemano si me pueden esclarecer mi duda. Los clientes de la empresa para la que trabajo están tomando entre 15 y 20 días a veces hasta un mes para el pago de las facturas ¿puedo declarar al portal estas cuando ellos realmente están emitiendo el pago?

Hola Danellys,

La declaración de IVA depende del momento en que ocurre el hecho imponible, es decir, el momento en que efectúas la venta o emites la factura. En ese período las debes declarar, no cuando te paguen.

El problema, más que tributario, es de crédito y cobranza. En la guía de Contribuyentes Especiales dedicamos una sección al impacto financiero de las ventas a crédito, la puedes comprar dando clic en el siguiente enlace https://landing.naymaconsultores.com/Tienda/i/117

Hola Lcda. He estado leyendo todo los temas y son de muuuucha utilidad, gracias por compartir un poco de su conocimiento, me gustaría saber en qué casilla de la declaración del IVA puedo recuperar lo retenido por un contribución especial que aún no lo ha enterado en el portal y necesito bajar la cuota tributaria a pagar, pf ayúdeme a resolver este asunto pfff

Hola Careli, gracias por escribirnos.

Como indicamos en el artículo que comentas, lo único que necesitas para deducir el IVA retenido es tener el comprobante de retención. Si tienes ese documento, emitido por el Agente de Retención, puedes sin ningún problema o limitación aplicar el monto de impuesto retenido. Ahora, si no tienes el comprobante NI QUE APAREZCA pagado en el portal lo puedes aprovechar. Saludos.

Excelente articulo .Buenas tardes apreciadas gusto saludarles . Una pregunta si he realizado una declaración y pago de retencion iva, pero se la he cargado a un contribuyente errado ( proveedor). que hacer en ese caso como corregir el error ….

Hola Vanesa,

La gestión de Retenciones de IVA de los Sujetos Pasivos Especiales está llena de detalles. Ten presente que el portal fiscal NO permite corregir esta clase de errores una vez procesada la declaración.

Tu proveedor, para aprovechar la retención, solo necesita el comprobante fiscal emitido conforme a las normas que ya mencionamos en este articulo.

Ahora bien, es importante ir a la causa del error. Esta clase de equivocaciones pueden suceder cuando, por ejemplo, se trabaja en Excel en vez de usar un sistema administrativo. También ocurren cuando se trabaja apurado o no se revisa la información registrada en los sistemas antes de procesar el archivo TXT.

#NaymaRecomienda hacer una autoevaluación de tus procesos, identificar debilidades y corregirlas para que esto no se repita.

Quiero hacer una consulta.. Yo soy proveedor de Repuestos, uno de mis clientes es Agente de Retención, el me retiene el 75% y me paga el 25%.. Ahora me dice que yo debo devolverle el 75% que me retuvo, eso es así ?

Hola Luis Rafael

¿Cómo le vas a devolver algo que te retuvo? No tiene lógica.

Supongamos que la factura es como sigue:

Base Imponible: VES 100.00

IVA 16%. VES 16.00

Total Factutra VES 116.00

Te va a retener el 75% del IVA, es decir VES 12

Total a pagar VES 104 (Esto es la base imponible VES 100 + VES 4 correspondientes al 25% de IVA restante)

¿De dónde tu le tienes que devolver VES 12 de un IVA que te retuvo? Ese dinero lo debió ENTERAR al SENIAT.

Jurídicamente no tiene sustento su petición y además carece de toda lógica. Lo que está haciendo tu cliente se denomina legalmente «cobro de lo indebido» y es un hecho ilícito previsto en el código civil.

Esta operación matemática la encuentras explicada en este mismo post que estás comentando.

#NaymaRecomienda que le pases el enlace de este artículo a tu cliente porque necesita URGENTE formación en gestion de Suejtos Pasivos Especiales.

Gracias..

Hola buenos dias, las facturas anuladas internamente (sistema) deben ser impresas en su formato de factura con su numero de control. Muchas garcias

saludos si hice la retencion del iva al 75/100 cuando el era el 100/100 y ya lo entere como hago

Hola Wuilliams,

Debes tener presente que en el portal fiscal del SENIAT no es posible corregir o hacer una declaración complementaria de retenciones de IVA. Una vez que procesaste el archivo TXT y el portal fiscal lo validó, quedó así.

Te recomendamos revisar el Art. 115 del COT donde se establecen sanciones por retener menos de lo debido y estimar tu riesgo fiscal. Eso también lo puedes hacer con la MiniApp de Revisión de Obligaciones Mercantiles y Fiscales | Contribuyentes Especiales. Para ver el precio actualizado y más detalles de la aplicación por favor da clic en el enlace de abajo

https://landing.naymaconsultores.com/Tienda/p/628

Ahora bien, es importante ir a la causa del error.

La falla podría haber ocurrido porque el responsable de hacer la retención de IVA se saltó procesos administrativos al hacer las retenciones, como la necesaria verificación del RIF en el portal fiscal necesaria para conocer el porcentaje de retención a aplicar.

#NaymaRecomienda hacer una autoevaluación de tus procesos, identificar debilidades y corregirlas para que esto no se repita.

En la #BibliotecaNayma hay más información para tí.

Consulta la Guía Práctica de Contribuyentes Especiales

https://l.naymaconsultores.com/Tienda/i/117

Esta diseñada para satisfacer las necesidades de los propietarios, administradores y contadores de negocios ya calificados o susceptibles de ser calificados como Sujetos Pasivos Especiales

Incluye infografías, referencias a la ley, tutoriales paso a paso en el portal del #SENIAT, tablas detalladas de sanciones, ejemplos de asientos y todos nuestros formatos ¡100% editables!

buenos días! Felicitaciones por sus explicaciones.

Una persona natural que recibe un dinero por canon de un local de parte de una empresa que es contribuyente ordinario y va a emitir factura como persona natural al pagador ..

la retención del 100% corresponde al responsable de pagar el canon? debe retener?

Gracias

Hola Milis,

Si el arrendatario (inquilino) que es persona jurídica no tiene la condición de Sujeto Pasivo Especial no ha retención de IVA. Atención, en ese caso hay retención de ISLR que es una DEDUCCIÓN que hace el pagador de acuerdo a lo previsto en el Decreto 1808 de Retenciones de ISLR:

Esperamos haber aclarado tu duda.

Buenos dias, me encantan sus informaciones, me gustaría saber que se debe hacer en caso de que un SPE haya emitido a su proveedor un comprobante de retencion de iva con un numero repetido, que se debe hacer si ya el SPE lo declaro y pago en el seniat?

¡POR FAVOR, MUCHAS GRACIAS!

Hola Marlyn,

El portal fiscal del SENIAT no debería tomarte un número de rete-IVA repetido, pero si lo procesó lo único que podemos recomendarte es que seas más cuidadosa al elaborar lo comprobantes de retención para evitar este y otros errores a futuro. Recuerda que no hay manera de hacer declaraciones sustitutivas de rete-iva para corregir errores. Tienes que hacerlo bien a la primera.

Para profundizar, consulta la guia de Sujetos Pasivos Especiales dando clic en el siguiente enlace –> https://l.naymaconsultores.com/Tienda/i/117

De verdad yo siempre recurro a ustedes, para cualquier duda o complemento de alguna informacion, son exelentes, mil felicitaciones.

queria realizarles una pregunta, tengo un cliente SPE, en el comprobante de retencion de IVA en el campo donde se debe colocar el numero de factura, el proveedor está reclamando que debemos colocar la palabra «SERIE» antes de la numeracion de la factura, es eso correcto, porque el sistema administrativo, aunque es alfa numerico, no permite colocar la palabra SERIE, en ese caso, el comprobante estaría malo o es aceptable?

Hola Rebeca,

Gracias por apreciar el trabajo que hacemos. Que bueno que te resulta de utilidad.

En caso de dudas, consulta la norma. Mira en detalle los requisitos del comprobante de retencion de IVA en la PA 0049.

Si deseas atención personalizada de tu caso, puedes solicitar la consulta en línea en el siguiente enlace https://l.naymaconsultores.com/Tienda/i/138

Buenas si un proveedor me da una nota de credito o debito, debo hacerle el comprobante de retención de Iva?? me pueden explicar porq dudo en cuanto el tema gracias

Hola Yulis,

Debes hacer la nota de débito o crédito porque se afectó el total de la base imponible y, por consiguiente, el monto del IVA de la operación. Para profundizar consulta la guia de Contribuyentes Especiales preparada por nuestro equipo. La encuentras en https://l.naymaconsultores.com/Tienda/i/117

Buenas tardes, saludos!!! Una consulta si una empresa es agente de retención, debe realizar retención a todas sus compras ya sea de mercancía, suministros, etc. o existe un monto mínimo para hacer retenciones? Quedo atenta, de antemano muchas gracias por su respuesta

Hola Adriana,

Toda compra gravada por IVA superior a 20 UT es sujeto de retención si eres un Sujeto Pasivo Especial. Para profundizar, consulta la Guia de Contribuyentes Especiales, la puedes comprar dando clic en el siguiente enlace https://l.naymaconsultores.com/Tienda/i/117

Hola, feliz tarde.

Me gustan mucho sus artículos.

Tengo una consulta, soy agente de retención, ¿todos mis clientes están obligados a hacerme retención IVA e ISLR? o quizás la pregunta debería ser ¿Cómo identifico quien debe hacerme ret. IVA e ISLR?

Agradecida de antemano por la atención prestada.

Me despido.

Hola Gennai,

Si prestas servicios sujetos a retención de ISLR todos tus proveedores que son personas jurídicas están obligados a retenerte este impuesto.

Las retenciones de IVA las hacen tus clientes que son Sujetos Pasivos Especiales. Para saber si un agente es SPE consulta su RIF en el portal del SENIAT. Lo explicamos en detalle en este artículo https://naymaconsultores.com/igtf-una-explicacion-para-los-emprendedores/

Gracias por valorar el trabajo que realizamos. Recuerda que nuestro blog es solo una muestra de todo lo que tenemos para ofrecerte. Puedes encontrar más información y soluciones para tu trabajo en las Guías y MasterClass disponibles en tienda.naymaconsultores.com

Hola Buenas Tardes, muy bueno este articulo.

Tengo una pregunta soy nuevo en esto de las declaraciones. Si eres un contribuyente donde estas sujeto al 75% de retencion del IVA por los clientes, ¿Que sucede con el restante de este IVA (25%)? Esa diferencia es la que uno debe declarar y pagar, supongo?. O al ser sujetos solos al 75% y no al 100%, el restante se puede considerar como parte de los ingresos?.. Tengo esa duda, podrian ayudarme

Hola Daniel,

Gracias por escribirnos. Vemos que tienes una confusión importante respecto al funcionamiento del IVA. Explicarte este impuesto indirecto abarca más de lo que se puede hacer mediante un comentario en nuestro sitio web, sin embargo intentaremos darte una idea general, sencilla y resumida. Para eso, usaremos un ejemplo:

Supongamos que vendes un artículo gravado por IVA que vale Bs. 100.00 (técnicamente se llama Base Imponible) dado que el porcentaje (alícuota) del IVA es 16%, el monto a reflejar en tu factura será el siguiente:

Base Imponible Bs. 100.00

IVA 16% Bs. 16.00

Total Bs. 116.00

Si el cliente es sujeto pasivo especial te va a pagar Bs. 104.00 y te entregará un comprobante de retención por Bs. 12.00

Si el cliente NO es agente de retención del IVA te va a pagar el total de la factura Bs. 116.00

Ahora bien, tus INGRESOS se refieren EXCLUSIVAMENTE al precio de la mercancía antes de impuestos. Es lo que técnicamente se conoce como Base Imponible.

Debes declarar todas tus operaciones gravadas (como las de ejemplo) y también las que están exentas o no sujetas al IVA. Absolutamente todas. Este es un trabajo que HACE tu contador o asesor tributario, no es algo que debas hacer por tí mismo, especialmente si eres nuevo en esto de las declaraciones, como afirmas en tu comentario.

Lo importante es que ENTIENDAS que en cada operación gravada, sea venta o compra, se producen débitos y créditos fiscales. Un débito es lo que TU cobraste de IVA en una venta y un crédito es lo que TU pagaste de IVA en una compra.

Estos débitos y créditos fiscales se concilian y el monto resultante es lo que determina la cuota tributaria del impuesto. Si por ejemplo, tuviste muchas compras gravadas en un mes y pocas ventas, entonces tendrás un «excedente de crédito fiscal» y no tendrás que pagar IVA. Si, por el contrario, tus ventas gravadas en un mes son más que tus ventas, entonces tendrás una cuota tributaria o IVA por pagar.

Esto se determina primero y luego, a ese monto se le restan las retenciones del período debidamente soportadas por sus comprobantes de retención.

Lo que te hemos explicado de manera muy general es un resumen del proceso de declaración del IVA, no constituye asesoría y te insistimos en que se trata de un proceso que DEBE HACER TU CONTADOR ANTES DE CARGAR LA INFORMACIÓN EN EL PORTAL FISCAL DEL SENIAT y debe coincidir con tu contabilidad.

Si necesitas asesorías personalizada, te invitamos a comprar y agendar una consulta en línea con nuestro equipo a través de este enlace https://l.naymaconsultores.com/Tienda/i/138

Buenas tardes, gracias por la información suministrada, me podría ayudar me calificaron como contribuyente especial en el mes de octubre, a ahorita en noviembre un proveedor me entrego facturas por compras del mes de julio. puede hacerle retención de iva en el mes de noviembre y emitirle un comprobante de retención del mes de noviembre

Hola Luz,

Gracias por escribirnos. La retención la debes hacer al momento del pago, de recibir la factura o que se perfeccione el hecho imponible. Lo que suceda primero. Puedes profundizar en la guia de contribuyentes especiales nayma.net/spe

Hola buen día, una consulta, si a un cliente el cual es agente de retención del 75% le cobre el monto total por punto de venta, el cliente me tendría que hacer la retención y yo devolverle el 75% del IVA que retuve en el punto?

Hola Genaro,

Es correcto. Cuando el cliente te traiga / envíe el comprobante de retención deberás devolverle el monto del IVA retenido.

Gracias por el artículo pero tengo una pregunta. Cómo es el tratamiento cua do el % es 100%. Mis clientes SPE no quieren pagar la factura completa (base +IVA) y me dan solo el comprobante. Eso es correcto? De ser así porqué. Gracias por estar aqui

Hola Ynés,

tu cliente esta en lo correcto. El 100% del IVA ellos se lo pagan al SENIAT y a ti te pagan la base imponible y te entregan el comprobante de retención. En el artículo hay un ejemplo hecho con base de 75% de retención. Por favor vuelve a leer y revisa con cuidado todos los detalles, recuerda la teoría del cargo y del abono.

Vemos que eres CPC, por lo que te recomendamos estudiar también la guía de Contribuyentes Especiales preparada por nuestro equipo. Para ver más detalles de la Guía de Contribuyentes Especiales por favor da clic en el enlace de abajo

https://landing.naymaconsultores.com/Tienda/i/117

Al tocar en el enlace de arriba verás el resumen del contenido y el precio actualizado de cada producto.

Para comprar da clic en el botón «COMPRAR»

Escribe tu correo electrónico, nombre y apellidos en el formulario

Da clic en el botón «Crear orden e ir a pagos» para poner tu pedido

El sistema te muestra los datos de transferencias, pago móvil y PayPal después de hacer el pedido.

Pagos en Bolívares por transferencia bancaria y pago móvil

Pagos en USD vía PayPal

Dios mio este articulo llego a mi en el momento indicado, hace poco un contador me dijo que solo puedo aprovechar el IVA retenido sólo si en el portal del SENIAT esa retencion aparecia como efectivamente pagada, imaginense mi cabeza y la cuenta contable no me iba a cuadrar nunca Dios mio. Porque yo decia pero el art 7 de la providencia es muy claro. Gracias! Gracias! Gracias!

Hola Yoanna,

El tiempo de Dios es perfecto, que bueno haberte podido ayudar con tu trabajo. ¡Éxitos!