El 17 de junio, el Grupo de Trabajo en delitos fiscales y otros delitos de la Organización para la Cooperación y el Desarrollo Económicos (OCDE) publicó la segunda edición de sus «diez principios globales» de política criminal para la lucha contra los delitos tributarios.

Como lo anuncia el Prefacio, esta nueva edición pone especial cuidado en la participación de los asesores fiscales («intermediarios profesionales», como sugestivamente los llama el reporte) en la comisión de delitos fiscales y de cuello blanco.

Fighting #taxcrime: Latest edition of #10GlobalPrinciples addresses new challenges, such as tackling professionals who enable tax and white-collar crime, and fostering int’l co-operation in the recovery of assets.

📘 Access report & 33 country chapters ➡️ https://t.co/qRVj5JG0y2 pic.twitter.com/OnNxLiDwyQ

— OECD Tax (@OECDtax) June 18, 2021

El reporte incluye casos de estudio sobre recuperación de activos digitales (ej. criptomonedas), y comparte mejores prácticas en la cooperación internacional para la lucha contra los delitos tributarios, a través de reportes nacionales de 33 países.

El texto compila diez principios básicos de política criminal para la lucha contra los delitos fiscales y financieros asociados, como el lavado de dinero, financiamiento al terrorismo y corrupción. Hoy comentaremos brevemente el primero de estos principios.

Primer principio: asegurar legalmente la criminalización de las infracciones tributarias, y que las penas sean efectivamente aplicadas en la práctica. La recomendación se fundamenta en el realce de la vigencia de la norma tributaria, y en razones de prevención general y especial.

En este contexto, es positivo que el reporte limite la criminalización a las «acciones delictivas que intentan defraudar al gobierno» (pár. 7). En opinión de un servidor, eso limita las opciones de política criminal al fraude, excluyendo las omisiones simples.

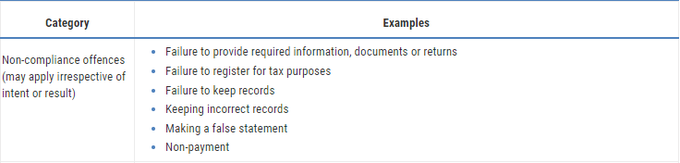

Sin embargo, el pár. 8 abre la puerta a que se criminalice actos de simple incumplimiento, «como cualquier falta deliberada de llenar correctamente una declaración tributaria». Opina un servidor: esto es prueba de la (indebida) tendencia expansiva del Derecho penal tributario.

Lo dicho se agrava cuando se tiene presente que, según la OCDE, estos delitos deben configurarse como de mera actividad (independientemente del resultado lesivo o no) y, lo que es peor, como de responsabilidad objetiva. ¿Y los principios de lesividad y culpabilidad?

Para los restantes delitos tributarios, la mayoría coincidentes -en general- con formas de comisión de fraude fiscal) se sugiere la simple negligencia como estándar del tipo subjetivo (nexo psicológico entre el autor y su hecho). ¿Cómo se comete un fraude «imprudente»?

Esta política de criminalización general de la evasión tributaria contradice la doctrina del Instituto Latinoamericano de Derecho Tributario (ILADT), que -además del desvalor de resultado- exige el dolo como forma general de tipo subjetivo en estos delitos.

Como era previsible, el reporte sugiere se atribuya responsabilidad a las personas jurídicas por culpabilidad «por defecto de organización»: infracción del deber organizacional de cuidado en la vigilancia de los procesos de cumplimiento tributario.

El reporte dedica atención especial a los llamados «intermediarios profesionales»: los asesores fiscales que, en cooperación necesaria, auxilian al contribuyente con sus conocimientos especiales del D. Tributario para realizar el fraude.

El informe establece una serie de estrategias y acciones para que los países hagan frente a los intermediarios profesionales que permiten la #evasiónfiscal y otros #delitosfinancieros en nombre de sus clientes criminales.

🆕 Ahora disponible en español ➡️https://t.co/UsXfBIHsJs pic.twitter.com/unEo12miHR

— OECD Tax (@OECDtax) May 28, 2021

La especialidad del delito fiscal, como «tipo de infracción de deber» impone dificultades particulares a la participación criminal. En opinión de un servidor, es necesario garantizar la accesoriedad de la participación. ¡Partícipe no es autor!

En las penas aplicables, el reporte aboga por la aplicación conjunta de varios tipos de penas: corporales, pecuniarias, inhabilitaciones y el llamado «naming and shaming». Opina un servidor que esto compromete la proporcionalidad y el non bis in ídem.

Ello lesiona la proporcionalidad de la respuesta estatal frente al hecho ilícito, dada la íntima conexión en espacio y tiempo entre los distintos procedimientos, ¡sin que ninguno de ellos haya sido tomado en cuenta para medir la sanción aplicable en cualquiera de los otros! pic.twitter.com/XEyB5gbEmJ

— Carlos E. Weffe (@CWeffe) June 12, 2021

Próximamente comentaremos el segundo de los diez principios globales de la OCDE para combatir los delitos fiscales y financieros: «diseñar una estrategia eficaz para hacer frente a los delitos fiscales».

[ Texto publicado originalmente como hilo de Twitter por Carlos E. Weffe, reproducido con autorización de su autor ]

Sobre el autor

#|TRIBUTOS|# #/1,2,3,4,5,6,7,8,9,10,11,12/#

¡Suscríbete a Nayma Consultores! Y así recibirás información actualizada en tu buzón de correo electrónico, invitaciones a eventos y seminarios, promociones y precios especiales en nuestras actividades presenciales y en línea.

Nayma Consultores es una iniciativa de Nancy Aguirre y Mariela Llovera. Todos los derechos Reservados. Prohibida su reproducción total o parcial sin autorización expresa de los autores. ¡Lea las condiciones de uso aquí!

Gracias por estar pendientes de todos los cambios constantes que hay a nivel fiscal entre otros temas tan importante que siempre tienen para informanos