¿Cómo se calcula el Impuesto a los Grandes Patrimonios?

Para calcular el Impuesto a los Grandes Patrimonios (IGP) es necesario determinar el valor del patrimonio neto del Sujeto Pasivo Especial (SPE) al 30 de Septiembre de cada año. Recordemos que el patrimonio neto es igual a la suma de los activos menos la suma de los pasivos de la entidad.

Si el patrimonio neto del SPE es igual o superior a 150 millones de Unidades Tributarias, entonces se aplicará la alícuota impositiva, equivalente al 0.25%, y así se obtiene el monto a pagar. Esto es más fácil decirlo, que hacerlo y en este artículo te diremos porqué.

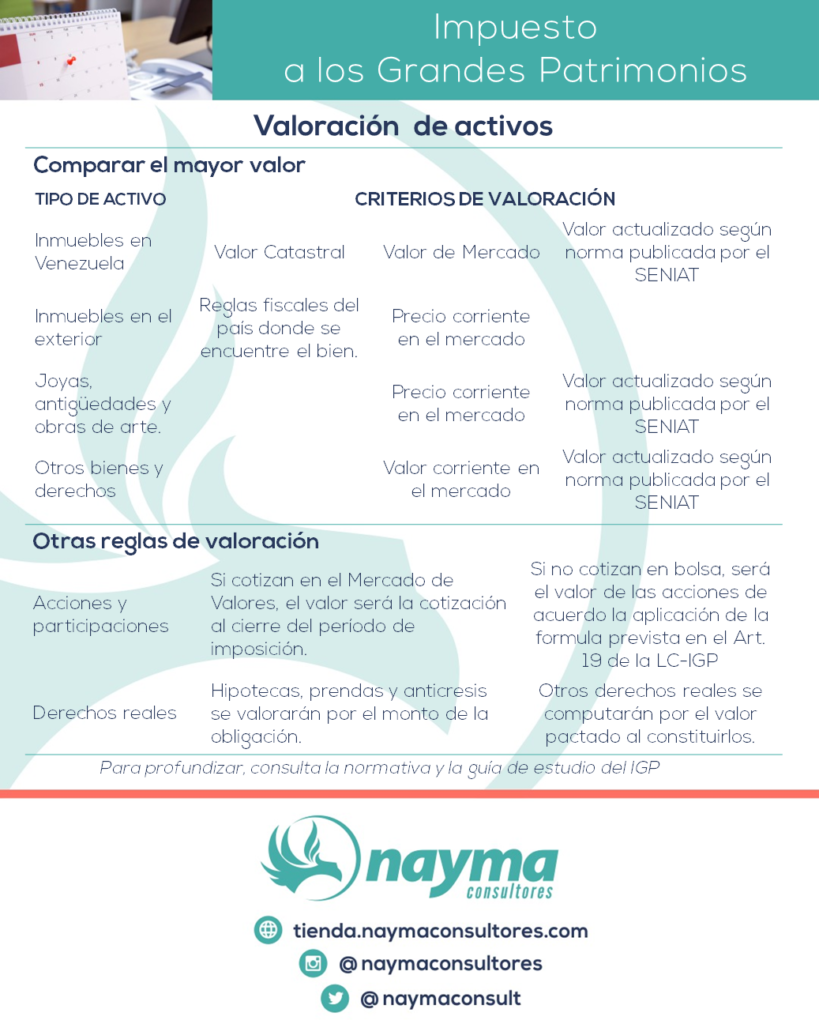

En la práctica, existen dificultades para calcular el impuesto a pagar porque la Ley Constitucional que establece el Impuesto a los Grandes Patrimonios, exige que para determinar el patrimonio neto se considere el mayor valor de los activos siguiendo las reglas de valoración descritas en el texto normativo.

¿Todos los Sujetos Pasivos Especiales deben hacer el cálculo del patrimonio para el IGP?

Sí. Todo “Contribuyente Especial” debe afrontar el reto de calcular el valor del patrimonio neto al 30 de Septiembre de 2023 porque durante la temporada tributaria del IGP necesita conocer dos cosas fundamentales:

- Si el Sujeto Pasivo Especial tiene la obligación de pagar el IGP.

- En caso de tener la obligación de pagar, también necesita conocer monto de Impuesto a los Grandes Patrimonios por pagar.

En 2023, todo Sujeto Pasivo Especial con un patrimonio neto igual o superior mil trescientos cincuenta millones de bolívares (Bs. 1.350.000.000) tiene la obligación de pagar el IGP.

¿Hay algún límite en la inclusión de los pasivos?

No. Puedes y debes incluir todos los pasivos que tenga la entidad al 30 de Septiembre de 2023

Ten presente que los pasivos representan el conjunto de deudas y obligaciones pendientes de pago que tiene, en este caso, debe el Sujeto Pasivo Especial con sus acreedores.

¿Puedo incluir los pasivos laborales?

¡Claro que sí!

Dentro del cálculo de los pasivos, para determinar el patrimonio neto necesario para el cálculo del IGP, se debe prestar especial atención a los pasivos laborales acumulados, así que se deben considerar beneficios por pagar a los trabajadores tales como prestaciones sociales y utilidades por pagar al 30/09/2023

¡Estamos aquí para ayudarte!

Guía Práctica – Prestaciones Sociales y Liquidacion

Esta guía práctica, en formato eBook con más de 180 páginas de información la desarrollamos en un lenguaje sencillo, con 15 ejemplos prácticos, referencias a la ley y a la jurisprudencia es tu acompañante perfecto en el cálculo de Prestaciones Sociales y Liquidación, excelente para aclarar dudas, revisar tus cálculos y dominar este aspecto de la nómina. Es ideal para profesionales y también para estudiantes.

Guía Práctica – Cálculo de Utilidades y Bono de Fin de Año

En esta guía práctica para empleadores y responsables de nómina contestamos a las preguntas más frecuentes sobre las Utilidades y el Bono de Fin de Año. Hemos incluido conceptos básicos, más de 20 ejemplos y casos prácticos.

Encuentras referencias legales y citas a la jurisprudencia. Haz tu trabajo más fácil con la hoja de cálculo formulada en Excel. ¡100% editable!

¿Por qué resulta un reto determinar el valor del patrimonio como base imponible del IGP?

Básicamente por tres razones:

- El texto normativo del IGP no define qué es valor de mercado ni precio corriente de mercado.

- El marco normativo del Impuesto a los Grandes Patrimonios no establece un método ni criterios para determinar el valor de mercado. Existen pautas en otras normas del sistema jurídico tributario vigente y en sentencias de tribunales tributarios, pero no se refieren directamente al IGP

- Aunque la norma, desde 2019 indica que el SENIAT debería publicar las normas de actualización del precio de adquisición de los activos, esto no ha ocurrido.

Por eso es razonable considerar que para los contribuyentes puede resultar cuesta arriba determinar, sobre base cierta, el valor de la base imponible del tributo.

¿Qué puedes hacer en esta situación?

Es una pregunta que nos hacemos todos.

Hasta tanto la Autoridad Tributaria (SENIAT) no se pronuncie de manera oficial, es decir, a través de la publicación de Providencias Administrativas, es difícil tener una respuesta única para afrontar los retos de la valoración de activos.

Consideramos que lo más sensato es estudiar las distintas opciones que existen para determinar el valor de los activos, evaluar cuáles puede usar el contribuyente y poner en marcha los medios de defensa del contribuyente previstos en el Código Orgánico Tributario.

Calculando el IGP en la práctica

El sustento del cálculo del IGP está en tus papeles de trabajo tanto de los pasivos, como de los activos.

Para facilitar el proceso de declaración del IGP resulta ideal ajustar los papeles de trabajo a las partidas disponibles en el formulario de declaración electrónico dispuesto en el portal fiscal del SENIAT.

Guía Práctica – Impuesto a los Grandes Patrimonios IGP

En la Guía Práctica de Impuesto a los Grandes Patrimonios hacemos una revisión exhaustiva de este impuesto acompañada de ejemplos y casos prácticos para facilitar tu comprensión.

Te presentamos diversas opciones a considerar para la valoración de activo.

Incluimos dos hojas de trabajo formuladas y preparadas acordes a la información que te solicita el portal del SENIAT para ayudarte a comparar y a registrar la declaración.

Sobre las autoras

Nancy Aguirre

Contador Público Colegiado y Lcda. en Relaciones IndustrialesLicda. en Relaciones Industriales y Contaduría Pública, egresada de la Universidad de Carabobo. Certificada por la Federación de Colegios de Contadores Públicos de Venezuela en Normas Internacionales de Información Financiera para Pequeñas y Medianas Entidades. Consultora y Asesora Empresarial. Posee más de 40 años de experiencia en el ejercicio profesional, se ha desempeñado tanto en el sector público como en el privado. Fundadora de Nayma Consultores.

Mariela Llovera

Abogado, Lcda. en Relaciones Industriales y AvaluadoraAsesora en Derecho Tributario, Mercantil y Laboral para distintas organizaciones en la región central del país. Formada en Coaching y Docencia Universitaria en la Universidad Pedagógica Experimental Libertador. Posee diplomado en Diseño de Tecnología Educativa en el Massachusetts Institute of Technology. Estudiosa del tema tributario y del derecho empresarial. Actualmente, forma parte de la Junta Consultiva de la Cámara de Comercio Venezolano Italiana del Estado Aragua. Distinguida con la Orden José Casanova Godoy del Colegio de Abogados del Estado Aragua por su aporte a la difusión del Derecho Tributario y Laboral. Adicionalmente, es conferencista frecuente de los Colegios de Contadores Públicos de Aragua y Miranda. Estudiosa del tema tributario y del derecho empresarial.

¡Suscríbete a Nayma Consultores! Y así recibirás información actualizada en tu buzón de correo electrónico, invitaciones a eventos y seminarios, promociones y precios especiales en nuestras actividades presenciales y en línea.

Excelente guía muy didáctica y funcional ademas que con los ejemplos prácticos no es necesario enfatizar mucho porque queda absolutamente claro todo el contenido.

#|LABORAL|# #/1,2,3,4,5,6,7,8,9,10,11,12/#

Excelente¡¡¡

Hola Ana

Muchas gracias por apreciar el trabajo que hacemos. Por favor siéntete libre de compartir este artículo con quien necesite leerlo.

Excelente

Hola Félix,

Nos complace saber que nuestro trabajo es valorado y útil para ti. ¡Gracias por tu apoyo! Ten en cuenta que nuestro blog es solo una pequeña muestra de todo lo que podemos ofrecerte. En nuestra tienda en línea encontrarás una amplia selección de Guías y MasterClass con información y soluciones para mejorar tu trabajo. ¡No te lo pierdas! Visítanos en tienda.naymaconsultores.com.

Excelente. Buen apoyo para todos. Felicitaciones colegas

Hola Maximiano,

¡Muchas gracias por tus amables palabras! Recuerda que nuestro blog es solo una pequeña muestra de todo lo que podemos ofrecerte. Tenemos una amplia variedad de opciones para ayudar a las personas, descúbrela visitando tienda.naymaconsultores.com

Vísitanos y encontrarás diversidad de Guías y MasterClass con información y soluciones para mejorar tu trabajo.

Excelente información! Muchas gracias por este valioso aporte!

Hola Rodolfo,

Muchas gracias por apreciar el trabajo que hacemos. Por favor siéntete libre de compartir este artículo con quien necesite leerlo.

Exelente información Nancy y Mariela , guía de trabajo muy practica y sencilla de manejar , a pesar de que el Seniat cómo es costumbre no actualiza conceptos para la determinación de valores activos, gracias por brindarnos herramientas de calidad para la resolución de Situaciones en nuestro ambiente profesional.

Hola Gonzalo,

Muchas gracias por apreciar el trabajo que hacemos. Este es apenas, un resumen muy breve y simplificado, del cálculo del IGP. Si te ha resultado de utilidad te invitamos a compartirlo con quién creas que necesite leerlo.

El IGP es un impuesto complejo que debe trabajarse con detalle, por eso encuentras más información y hojas de cálculo en la Guía de Estudio. Esta disponible en el siguiente enlace https://landing.naymaconsultores.com/Tienda/i/3120

muy importante las publicaciones que se hacen, para estar actualizado , con las ventajas y desventajas de los pronunciamientos de las Layes que entran en vigencia

Hola Zulay,

Gracias por apreciar el trabajo que hacemos.

Hola buenos dias, me interesa adquirir la guia de IGP, me podria dar informacion como acceder por favor, ya que intento entrar a la tienda y me da error de oagina.

Hol Zaida,

Estamos presentado dificultades con los servidores, nuestro equipo de sistemas está trabajando en resolverlos. Puedes ingresar directamente por https://tienda.naymaconsultores.com/producto/guia-estudio-igtf-impuesto-grandes-transacciones-financieras/

Es un material de trabajo con un alto aporte para nosotros los profesionales de la contaduría publica, los felicito.

Hola César,

Nos alegra saber que nuestro trabajo es valorado y útil para ti. ¡Gracias por tu apoyo! Recuerda que nuestro blog es solo una muestra de todo lo que podemos ofrecerte. En nuestra tienda en línea, tienda.naymaconsultores.com, encontrarás una amplia variedad de Guías y MasterClass con información y soluciones para mejorar tu trabajo. ¡Te esperamos!

Excelente se detalla con claridad los diferentes conceptos, gracias

Hola María,

Estamos encantados de saber que nuestro trabajo es apreciado y útil para ti. ¡Muchas gracias por tu valoración! No olvides que nuestro blog es solo una pequeña muestra de todo lo que podemos ofrecerte. En nuestra tienda en línea, tienda.naymaconsultores.com, encontrarás una amplia selección de Guías y MasterClass con información y soluciones para mejorar tu trabajo.

BUENISIMO GRACIAS

Hola César

Nos complace saber que nuestro trabajo es valorado y útil para ti. ¡Muchas gracias por tus amables palabras! Recuerda que nuestro blog es solo una pequeña muestra de todo lo que podemos ofrecerte. Tenemos una amplia variedad de opciones para ayudar a las personas, descúbrela visitando tienda.naymaconsultores.com

Vísitanos y encontrarás diversidad de Guías y MasterClass con información y soluciones para mejorar tu trabajo.

Cómo hago para comprar la guía IGP ?

Hola Oraima,

La puedes comprar dando clic en el siguiente enlace –> https://l.naymaconsultores.com/Tienda/i/3120