El 29 de Enero de 2020 se publicó en la Gaceta Oficial Extraordinaria N° 6.507 el Decreto Constituyente de Reforma Parcial del Decreto con Rango, Valor y Fuerza de Ley que establece el Impuesto al Valor Agregado IVA. El mayor cambio que trajo la reforma fue el establecimiento de una alícuota adicional de IVA para cuando el bieno o servicio sea pagado en divisas o criptomonedas distintas del token Petro.

Esta no es la primera vez que Nicolás Maduro y su equipo económico intentan gravar el uso de divisas para operaciones en el territorio nacional. Recordemos el Decreto N° 3.719 del 28 de Diciembre de 2018 en el que establecieron la determinación y pago de impuestos en divisas y criptomonedas, sin embargo esto nunca se puso en práctica por falta del desarrollo de normativas y adecuaciones en el SENIAT y SUDEBAN.

Ahora, en vez de buscar que el impuesto sea enterado en la divisa o la criptomoneda, la estrategia de Maduro y su equipo económico va por la vía de una alícuota adicional para todas las transacciones que sean pagadas en divisas o criptomonedas distintas del token Petro en el territorio de Venezuela.

Si buscas información del Proyecto de Reforma de la Ley de Impuesto a las Grandes Transacciones Financieras por pago en dólares ¡Lee aquí!

¿Qué es el Impuesto al Valor Agregado?

Para entender mejor de lo que estamos hablando, es importante saber de qué se trata el IVA. Este es un impuesto al consumo, que en el caso de Venezuela, según lo establecido en el Art. 1 del texto del DC-LIVA, «grava la enajenación de muebles, la prestación de servicios y la importación de bienes»

El IVA es un impuesto indirecto que es compensado largo de la cadena de producción y comercialización y su impacto se traslada hasta el consumidor final. Por eso tradicionalmente se dice que el IVA es neutro para el vendedor de productos gravados dado que lo paga el consumidor final.

La neutralidad del IVA se ha visto afectada por la reforma del régimen tributario de los Contribuyentes Especiales que ahora pagan IVA Semanal y anticipo del IVA [ Lee aquí ] lo que afecta negativamente su flujo de caja. Estimamos que la alícuota adicional que deberán cobrar por recibir pagos en divisas se comporte como una distorsión adicional a la neutralidad del IVA.

¿Qué es el Hecho Imponible del IVA?

Posiblemente has leído y escuchado a expertos en el área tributaria referirse a el «Hecho imponible» en palabras muy sencillas y resumidas, el hecho imponible son los hechos, actos o negocios indicativos de capacidad económica que integran la situación prevista en la ley que establece el impuesto, en el caso del IVA se trata de las ventas de bienes muebles, la prestación de servicios y la importación.

Todo lo que no se encuentre dentro de los supuestos del hecho imponible no debería estar gravado por el impuesto. Lo excluido del hecho imponible se considera, técnicamente, como no sujeto al impuesto. Es importante saberlo porque cuando una actividad no está sujeta a un impuesto no se considera que el hecho imponible haya ocurrido y por tanto no se le puede aplicar la alícuota impositiva.

¿Qué pasa con los inmuebles?

En principio, el artículo 1 de la ley no fue modificado en la reforma parcial y, si te das cuenta, no menciona a los inmuebles. Esto ocurre porque los inmuebles no están sujetos a la ley del IVA. Sin embargo, el Art. 62. 3 de la reforma efectuada por la Asamblea Nacional Constituyente introduce un cambio sustancial en la ley cuando señala a texto expreso que la alícuota adicional se aplicará: «Cuando se realicen ventas de bienes inmuebles que sean pactadas y pagadas en moneda distinta a la de curso legal en el país, criptomoneda o criptoactivo diferentes a los emitidos y respaldados por la República Bolivariana de Venezuela.»

Ese mismo Art. 62.3 establece nuevos requisitos para registrar una transacción de compra-venta inmobiliaria porque ahora el Registrador deberá exigir documentos que prueben que el pago se efectuó en Bolívares o con el token Petro y, en su defecto, se deberá presentar un comprobante de pago de la obligación tributaria, es decir, que ya se ha enterado el IVA adicional por el pago en divisas. ¿Te das cuenta cómo esto es una contradicción con lo que establece la misma ley y con el mecanismo de funcionamiento del tributo?

En próximos artículos profundizaremos sobre el tema del IVA adicional en operaciones inmobiliarias.

¿Qué es la base imponible del IVA?

El otro concepto que debes manejar cuando se trata de impuesto es el de base imponible. Esta es la expresión en dinero de la ocurrencia del hecho imponible. Así, en el caso del IVA, si el hecho imponible es la venta de muebles, la prestación de servicios y la importación de bienes, la base imponible es el precio facturado de ese bien (Art. 10 DC-LIVA)

Con la incorporación del gravamen a las transacciones inmobiliarias por la vía del Art. 62.3 de la reforma, cabe preguntarse cuál será la base imponible del bien dado que esas transacciones no son facturadas sino registradas y, para que el registro tenga validez exigen el comprobante de pago del tributo.

¿Por qué es importante la factura?

La factura es importante porque es un documento legal que constituye y autentifica que se ha prestado o recibido un servicio o se ha comprado o vendido un producto cumpliendo con las obligaciones mercantiles y fiscales tanto del vendedor como del comprador.

Es un elemento importantísimo para que el IVA pueda ser trasladado al consumidor final y enterado a la Administración Tributaria, el SENIAT, por el vendedor del producto gravado.

¿Cómo debe ser una factura en USD?

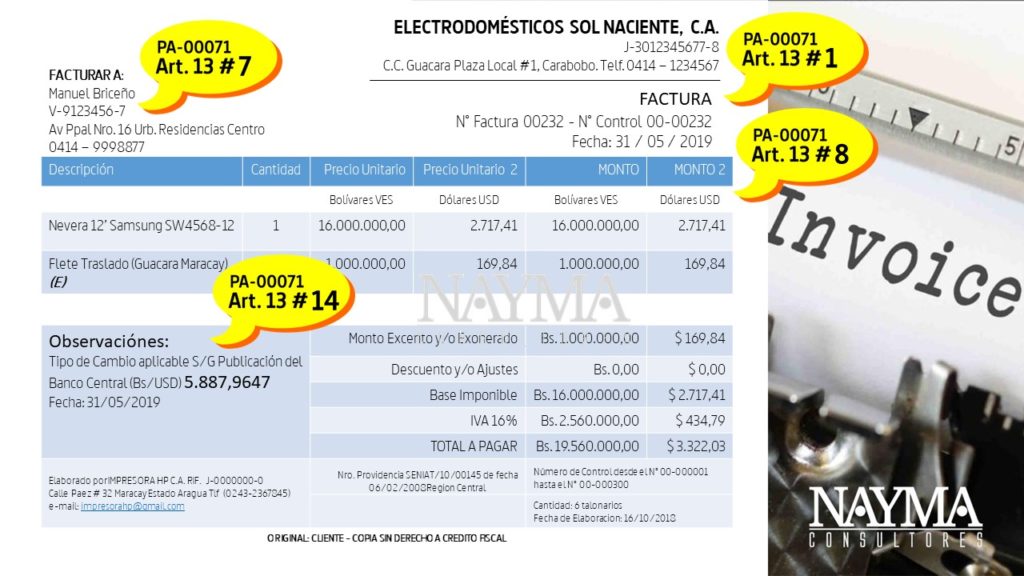

Todos los requisitos de la factura están en la PA 0071 del SENIAT, existen distintos modelos de factura, dependiendo de si son emitidas por Máquinas Fiscales, Forma Libre o Formato Manual. A modo de referencia te compartimos un modelo de factura en USD para que te vayas familiarizando con ellas

. Profundiza con la Guía de Uso de Divisas ¡clic aquí!

Profundiza con la Guía de Uso de Divisas ¡clic aquí!

¿Qué pasa si no te dan la factura?

- Si eres contribuyente del IVA no podrás deducir el gasto en tu declaración de IVA (semanal o mensual) ni en tu declaración de ISLR. Financieramente todo producto comprado sin factura te sale más caro.

- Si eres consumidor final, cuando pagas el IVA en una compra sin factura, el dinero no será entregado a la Administración Tributaria y se lo queda el comerciante. Entonces no estás pagando IVA sino sobreprecio.

- Si eres comerciante y no entregas facturas estás expuesto a las sanciones previstas en el Código Orgánico Tributario que también fue reformado. Recuerda, el monto facturado del IVA no te pertenece, sólo eres un intermediario en la recaudación del tributo.

Ahora ¿cómo queda el IVA si pago mis compras en divisas?

El monto a pagar por concepto de IVA en una compra gravada es el resultante de la aplicación de la Alícuota Impositiva a la base imponible. La alícuota impositiva del IVA viene representada por un porcentaje que aplicado a la base imponible (precio del bien o servicio gravado) produce como resultado el «importe tributario», es decir, el monto del IVA por pagar.

Aquí es donde se produce la mayor reforma del régimen del IVA en Venezuela al establecer en el Art. 27 del DC-LIVA la existencia de una alícuota adicional cuando la transacción se pague en divisas y en el Art. 62 que crea condiciones de exigibilidad del tributo, incluso en el caso de bienes no sujetos o exentos en la misma ley.

Alícuotas impositivas del IVA en Venezuela

Al momento en que entre en vigencia la ley, el 29 de Marzo de 2020 las alícuotas serán las siguientes:

- Alícuota Impositiva General Vigente: 16% (Art. 63, DC. Ley del IVA)

- Alícuota Reducida Vigente: 8% para Ganado caprino, ovino y especies menores destinados al matadero, Ganado caprino, ovino y especies menores para la cría, Carnes en estado natural, refrigeradas, congeladas, saladas o en salmuera, salvo las mencionadas en el literal «o» del numeral 1 del artículo 18 de la

Ley y Mantecas. (Art. 64, DC. Ley del IVA) - Alícuota de exportación 0% según lo establecido en el Art. 27 del DC. Ley del IVA.

- Alícuota adicional 15% para los bienes y servicios de consumo suntuario (Art. 61 DC-Ley del IVA)

- Alícuota adicional entre 5% y 25% los bienes y prestaciones de servicios pagados en moneda extranjera, criptomoneda o criptoactivo distinto a los emitidos y respaldados por la República Bolivariana de Venezuela (Art. 27 DC-Ley del IVA)

¿A partir de cuándo deberé pagar la alícuota adicional por pago en moneda extranjera?

A través de redes sociales y en visitas a zonas comerciales hemos visto como algunos comerciantes pretenden comenzar a cobrar la alícuota adicional por transacciones en divisas desde ya. De hecho, hasta un hilo de twitter donde un usuario relata su experiencia se viralizó y hasta terminó convertido en cadena de Whatsapp

Vamos a aprovechar estas experiencias para responder algunas preguntas frecuentes sobre el IVA en divisas que comenzará a regir en Venezuela.

- Para que se pueda producir el cobro de la tasa adicional, además de haber entrado en vigencia la reforma, el Sr. Nicolás Maduro debe publicar un decreto en el que se establezca la alícuota. En este momento sabemos que oscilará entre el 5% y el 25%, nada más.

- Una vez que sea publicado el decreto deberán transcurrir 30 días para que entre en vigencia, es decir, para que se pueda aplicar. Así lo establece el Art. 71 del DC-Ley del IVA.

- Hasta tanto no se publique ese decreto, no se puede cobrar la alícuota adicional.

- Exige siempre tu factura que, en el caso de transacciones en divisas debe cumplir con lo establecido en el Art. 25 del DC-Ley del IVA y la PA 0071. En este artículo ya te mostramos un modelo para que te orientes ¡Hay más modelos aquí!

¿Qué pasa si pago mis compras de comida con divisas?

En este caso, una vez se publique el decreto que establezca la alícuota y entre en vigencia, deberás pagar la alícuota impositiva adicional por los artículos exentos de IVA previstos en el Art. 18 del DC-Ley. Esta contradicción ocurre según lo dispuesto en el Art. 62. Parágrafo Primero incorporado en la reforma.

Para entender la contradicción debes saber que una exención es «la eliminación de las consecuencias derivadas del nacimiento de una obligación tributaria, que de no haber existido la exención, llegaría a producirse esa obligación por verificarse ese hecho imponible» (Iturbe, M. 2013. Manual de Derecho Tributario, AVDT). Lo que hace el Art. 62, Parágrafo Primero es eliminar la exención de ley cuando el pago de los artículos exentos ocurre en divisas.

Te lo explicamos mejor con un ejemplo:

Si el 13 de Febrero de 2020 vas a comprar verduras y el monto total es de Bs. 313.007,39 verás en la factura que aparece la palabra exento. Si pagas tu compra con 4 EUR, para un cambio de Bs. 78.251,84 por euro, no deberás pagar nada adicional, y tu factura puede ser expresada perfectamente en bolívares.

Ahora, si haces la misma compra el día 13 de Julio de 2020, en el supuesto de que al menos 30 días antes se haya publicado el decreto con la alícuota adicional y, en esa misma suposición la alícuota es de 10% adicional por pago en divisas, estos serán los cambios.

- La factura deberá venir expresada en bolívares y en la divisa utilizada.

- La factura reflejará que los productos están exentos, a efectos de alícuota general en bolívares y divisas

- La factura reflejará que los productos están gravados a efectos de la alícuota adicional en bolívares y divisas

- Pagarás un 10% adicional en divisas por concepto de tu compra de comida. ¡Debes exigir tu factura!

¿Qué pasa si pago consultas médicas y medicinas con divisas?

Igualmente, una vez se publique el decreto que establezca la alícuota y entre en vigencia, deberás pagar la alícuota impositiva adicional por los artículos exentos de IVA previstos en el Art. 18 del DC-Ley y los servicios exentos previstos en el Art. 19 del DC-Ley.

Veamos un ejemplo:

Si el 13 de Febrero de 2020 vas a la consulta médica y pagas 10 USD por la consulta y 5 USD adicionales por medicamentos que te fueron suministrados, el total de 15 USD pagados no genera IVA adicional y el consultorio médico o clínica puede emitirte una factura puede ser expresada perfectamente en bolívares, en este caso equivalente a Bs. 1.117.500,00 para una tasa de cambio corriente equivalente a Bs. 74.500,00 por dólar.

Ahora, si recibes la misma atención médica el día 13 de Julio de 2020, en el supuesto de que al menos 30 días antes se haya publicado el decreto con la alícuota adicional y, en esa misma suposición la alícuota es de 10% adicional por pago en divisas, estos serán los cambios.

- La factura deberá venir expresada en bolívares y en la divisa utilizada.

- La factura reflejará que los productos y servicios están exentos, a efectos de alícuota general en bolívares y divisas

- La factura reflejará que los productos están gravados a efectos de la alícuota adicional en bolívares y divisas

- Pagarás un 10% adicional en divisas por concepto de atención médica. ¡Debes exigir tu factura!

¿Qué pasa si pago accesorios de mi vehículo con divisas?

El Art. 62 Ordinal H establece que pagarán Alícuota Adicional para bienes y servicios de consumo suntuario los «accesorios para vehículos que no estén incorporados a los mismos en el proceso de ensamblaje, cuyo precio sea mayor o igual a cien dólares de los Estados Unidos de América (US $ 100,00)«.

Supongamos que eres un productor agropecuario y para desplazarte debes usar un vehículo de doble tracción. En medio de la escasez de gasolina te has visto en la necesidad de comprar accesorios para transportar combustible de manera segura. Además de implementos para transitar por caminos con fango. Si esa compra la pagas en dólares una vez entrada en vigencia la alícuota adicional, y el precio del producto es de 100 USD por concepto de impuestos deberás pagar lo siguiente:

- 16% Alícuota General del IVA

- 15% Alícuota Adicional de Consumo Suntuario

- 10% Adicional de Pago con Divisas (suponiendo que esta fuera la alícuota, recuerda que aún no la publican)

En el ejemplo encontramos un recargo de 41% del precio facturado del producto por concepto de impuestos, sólo porque el pago se hizo en divisas.

¿Hay excepciones al pago del IVA en divisas?

Sí. La República, los órganos del Poder Público Nacional, el BCV, los Entes de la Administración Pública Nacional, las Empresas del Estado, los Agentes diplomáticos y consulares están exceptuados del pago del IVA en divisas.

Es importante, tomar en cuenta que el mismo Art. 62 del DC-Ley del IVA señala que es «potestad del Ejecutivo de exonerar el pago de la sobre tasa a determinados bienes, servicios, sectores económicos del país o medios de pago.» Habría que esperar la publicación del Decreto General de Exoneraciones de Tributos Nacionales que se ha incluido en el Art. 77 de la Reforma del COT, para conocer el alcance final de esas exoneraciones y ver si incluye total o parcialmente el listado de bienes y servicios originalmente exentos de IVA.

¿Cuando entra en vigencia la Reforma del IVA?

El Art. 72 establece «El presente Decreto Constituyente de Reforma Parcial del Decreto con Rango, Valor y Fuerza Ley que Establece el Impuesto al Valor Agregado, entrará en vigencia a los sesenta 60) días continuos siguientes a su publicación en la Gaceta Oficial de la República Bolivariana de Venezuela.» Dado que fue publicado el 29 de Enero de 2020, entrará en vigencia el Lunes 30 de Marzo de 2020. Ten presente que la vigencia es distinta de la aplicación, porque sin la publicación del Decreto de Alícuota Adicional por pago en moneda extranjera, no puede comenzar a cobrarse esa sobre tasa.

¿Este es un impuesto al consumo o al uso de divisas?

Aunque lo han incluido dentro de una reforma del IVA, más que un impuesto al consumo, la aplicación de la tasa adicional cuando se paga en divisas se convierte en un impuesto al medio de pago, es decir, la moneda extranjera o la criptomoneda distinta del token Petro.

Consideremos los efectos económicos de este impuesto, para ello nos permitiremos citar el artículo «Los efectos económicos de los impuestos«, escrito por Ceferino Costa en la web del CIAT

Los impuestos, influyen en el comportamiento de las personas en virtud de que:

- Afectan el ingreso disponible y por lo tanto inciden en la demanda en función de la elasticidad – ingreso de la misma.

- Altera los precios relativos de los bienes y servicios así como de los factores de la producción en función de la elasticidad–precio.

¿Recuerdas cuando te decíamos que el IVA es, en principio neutro, pero estas modificaciones lo han distorsionado? Bueno, esto se conoce como impuestos no, neutrales, porque:

- Producen alteraciones en las expectativas y decisiones de los agentes económicos

- Generan un efecto sustitución al alterar el uso de los factores de la producción

- Generalmente tienen un carácter “finalista” y por lo tanto incide en los mecanismos del mercado orientando la oferta y la demanda.

En palabras muy sencillas esta clase de impuesto pareciera penalizar el uso de la divisa e incentivar el uso del bolívar y el token Petro.

¿Es legal esta reforma a la Ley del IVA?

En estricto derecho, no, no es legal porque la Asamblea Nacional Constituyente no puede dictar leyes. Su función es redactar una Constitución. El profesor Luis Fraga Pittaluga en su cuenta de Twitter ha explicado en detalle la ilegalidad de las leyes dictadas por la ANC y de esa explicación hacemos nuestra esta frase: «La gran pregunta no es si esas leyes son nulas o no, sino quién va a declarar esa nulidad»

Es en función de eso que, a sabiendas de la ilegalidad de la reforma, te invitamos a conocerla, estudiarla y preparte como consumidor o como organización para los cambios normativos. Lee nuestras recomendaciones ¡aquí!

Agradezco:

1- El esfuerzo diario por mantenernos actualizados en materia laboral y tributaria.

2- El optimismo de seguir adelante, enfrentando todas las dificultades.

3- El trabajo en conjunto, demostrando en todo momento responsabilidad y ética!!

Excelente demostración de trabajo!!!

#|DIVISAS|# #/0/#

Sobre las autoras

Nancy Aguirre Lcda. en Relaciones Industriales y Contaduría Pública, egresada de la Universidad de Carabobo. Certificada por la Federación de Colegios de Contadores Públicos de Venezuela en Normas Internacionales de Información Financiera para Pequeñas y Medianas Entidades. Consultora y Asesora Empresarial. Posee más de 40 años de experiencia en el ejercicio profesional, se ha desempeñado tanto en el sector público como en el privado. Fundadora de Nayma Consultores.

Nancy Aguirre Lcda. en Relaciones Industriales y Contaduría Pública, egresada de la Universidad de Carabobo. Certificada por la Federación de Colegios de Contadores Públicos de Venezuela en Normas Internacionales de Información Financiera para Pequeñas y Medianas Entidades. Consultora y Asesora Empresarial. Posee más de 40 años de experiencia en el ejercicio profesional, se ha desempeñado tanto en el sector público como en el privado. Fundadora de Nayma Consultores.

Mariela Llovera es Abogado egresada de la Universidad de los Andes y Lcda. en Relaciones Industriales egresada de la Universidad de Carabobo. Consultora en Gestión del Talento y Capacitación. Asesora de la Cámara de Industriales del Estado Aragua. Formada en Coaching y Docencia Universitaria en la Universidad Pedagógica Experimental Libertador. Posee estudios avanzados de Mercadeo de Contenidos para Profesionales en Northwestern University y diplomado en Diseño de Tecnología Educativa en el Massachusetts Institute of Technology. Estudiosa del tema tributario y del derecho empresarial.

Mariela Llovera es Abogado egresada de la Universidad de los Andes y Lcda. en Relaciones Industriales egresada de la Universidad de Carabobo. Consultora en Gestión del Talento y Capacitación. Asesora de la Cámara de Industriales del Estado Aragua. Formada en Coaching y Docencia Universitaria en la Universidad Pedagógica Experimental Libertador. Posee estudios avanzados de Mercadeo de Contenidos para Profesionales en Northwestern University y diplomado en Diseño de Tecnología Educativa en el Massachusetts Institute of Technology. Estudiosa del tema tributario y del derecho empresarial.

¡Suscríbete a Nayma Consultores! Y así recibirás información actualizada en tu buzón de correo electrónico, invitaciones a eventos y seminarios, promociones y precios especiales en nuestras actividades presenciales y en línea.

¡Suscríbete a Nayma Consultores! Y así recibirás información actualizada en tu buzón de correo electrónico, invitaciones a eventos y seminarios, promociones y precios especiales en nuestras actividades presenciales y en línea.

#|TRIBUTOS|# #/0/#

Nayma Consultores es una iniciativa de Nancy Aguirre y Mariela Llovera. Todos los derechos Reservados. Prohibida su reproducción total o parcial sin autorización expresa de los autores. ¡Lea las condiciones de uso aquí!

1. Profesionalismo y humildad con la que transmiten la información, consejos y sugerencias que dan cada día con sus aportes.

2. El material que tienen en la tienda de Nayma es de primera calidad, y ayudan muchísimo ya que están siempre un paso adelante de las reformas o modificaciones que sufren los distintos temas, sea laboral, contable, tributario.

3. Los debates, comentarios, sugerencias que siempre dan y la interacción excelente que hay entre todos los participantes, siempre dispuestos ayudarnos.

Excelente como siempre, completo y didáctico, mientras la economía siga distorsionada, atropellan legalmente al consumidor final y desvirtúan la esencia de un tributo.

Excelente artículo ayuda muchísimo a entender un poco más respecto al IVA. Gracias

Hola Andy. Nos complace saber que el artículo te resultó de utilidad.

Aplaudo el método como abordan el tema ,Gracias por sus aportes ante tantas interrogantes.

Excelente

Excelente.muy didáctico, excelente trabajo muy profesional

Hola Stella,

Muchas gracias por apreciar el trabjo que hacemos.

EXCELENTE INFORMACION, DE VERDAD FELICITACIONES POR SUS APORTES Y MUCHAS GRACIAS POR COMPARTIR, INFORMACION RELEVANTE ACERCA DE LA PROFESION. DIOS LOS SIGA BENDICIENDO EN SUS LABORES DIARIAS

Que lindo mensaje Edicson, que tan bellos deseos y bendiciones te retornen multiplicados. Dios te guarde.

Excelente material, gracias. espero mantenerme en contacto con ustedes.

Hola Leiris, gracias por tomarte el tiempo de leer este artículo. Siempre eres bienvenida en naymaconsultores.com y también puedes seguirnos en nuestras redes sociales. Estamos en Instagram, Twitter y Facebook.

excelente artículo. Me queda una duda. Si la persona paga en dólares y se le factura en Bs a la tasa del BCV, cómo se calcula el IVA? Tomo el monto total y lo divido entre1,16 o tomo la base impositiva y lo multiplico por 16% . Hago al consulta porque pensé que daba lo mismo, pero me di cuenta que no, hay una variación mínima, pero la hay

Hola Jackie,

El IVA se calcula tomando la Base Imponible y multiplicando por 16%. Para aclarar dudas sobre el uso de divisas te recomendamos que consultes la guía preparada por nuestro equipo. La encuentras dando clic en el siguiente enlace i.nayma.net/divisas

Saludos.

Excelente el artículo, muy didáctico

, gracias por compartirlo. Sólo tengo una pregunta: se necesita autorización previa del seniat para emitir facturas en dólares?

Solo necesitas cumplir con lo previsto en la PA 0071 de facturación. No necesitas una autorización previa de la AT para facturar en Moneda Extranjera. 2da vez que nos hacen esa pregunta ¿nos podrías decir quién te dijo que requieres ese «permiso» adicional?

Muy buenos dias, me parecio excelente el articulo. Es decir, que aunque el servicio me lo presten aqui en venezuela, con rif de venezuela, l proveedor me puede facturar en divisas y colocar en el comentario a cuanto equivale en bolivares?

Hola Aura

Gracias por apreciar el trabajo que hacemos. Cuando el proveedor esta en Venezuela te puede emitiar una factura en divisas cumpliendo con los requisitos establecidos en la Providencia Administrativa 0071 del SENIAT, es más que un comentario de equivalencia en bolívares. Para profundizar consulta la Guia de Uso de Divisas, la consigues dando clic en este enlace –> https://landing.naymaconsultores.com/Tienda/i/2731

Buenas tardes muchas gracias por el artículo me pareció excelente y muy claro, pero tengo una duda en cuanto a la factura de exportación llevaría la misma estructura que la facturación en doláres y bs que se hace en Venezuela? Sabiendo que la alícuota sería 0%. O habría que hacer otra forma de factura? Gracias de antemano

Hola Joselin, la estructura de la factura de exportación es distinta del modelo que mostramos aquí.

Buenos días! Gusto saludarla. Tengo una pregunta: Como puedo soportar contablemente un pago a Proveedor si me pago fue realizado en Divisa. Y la factura fue emitida en Bs.

Hola Elena,

Recuerda la teoría del cargo y del abono, ahí tienes tu soporte contable de la transacción. Para profundizar, consulta la Guia de Uso de Divisas. Para comprar por favor da clic en el siguiente enlace –> https://landing.naymaconsultores.com/Tienda/i/2731

Buenas tardes, excelente artículo. Una pregunta con relación a la retención que realiza un contribuyente especial.

La factura ahora la emiten en divisa, existe el pago en bs a tasa BCV, con tasa del día del pago.

¿como calculo el iva, para emitir la retención? Si la base imp. ahora es diferente a la de la factura?

Calculo y pago un nuevo iva?

Hola Nicolás,

Si la factura es en Moneda Extranjera con expresión y pago en Moneda Nacional, tu proveedor deberá emitir una nota de débito que afecte a esa factura para reflejar la diferencia en cambio. (Ver Art. 51 del Reglamento de la Ley del IVA)

Así calculas la retención para la factura y luego para la nota de débito, de tal manera que el gasto en bolívares se refleje correctamente. Ten presente que la factura y la nota de débito deben registrarse en la misma quincena para que te procese bien el archivo TXT en el portal fiscal del SENIAT.

Para profundizar, puedes consultar:

Guía “Uso de Divisas como medio de pagos” dando clic en el enlace de abajo

https://landing.naymaconsultores.com/Tienda/i/2731

Para ver más detalles de la Guía de Contribuyentes Especiales por favor da clic en el enlace de abajo

https://landing.naymaconsultores.com/Tienda/i/117