En Junio de 2021 los profesores Luis Fraga-Pittaluga (Venezuela) y Pasquale Pistone (Italia) conversaron sobre la búsqueda de estándares internacionales de protección de los derechos de los contribuyentes, tanto en la teoría como en la práctica. El vídeo de la conversación lo encuentras al final de este artículo y también está disponible en el canal de YouTube del Dr. Fraga Pittaluga; para ayudarte en la compresión y estudio del tema, compartiremos contigo comentarios hechos por el Dr. Carlos Weffe, quien muy gentilmente ha autorizado la reproducción de sus notas en este espacio.

Los estándares internacionales de protección de los derechos de los contribuyentes

La identificación de estos estándares, dice Pistone en la conferencia, es prioritaria para el balance de la relación tributaria, últimamente volcada a la lucha contra la evasión y la elusión fiscal global. El contribuyente es siempre sujeto, no objeto de la imposición. Incluso en casos transfronterizos.

Así lo señala, desde la teoría, el reporte final (Kyoto 2020) del grupo de estudio de Derecho Internacional Tributario de la International Law Association (ILA), que Pistone co-dirige con Juliane Kokott (Alemania), la Abogado General de la Corte de Justicia de la Unión Europea.

[ Para descargar el reporte (en inglés) ¡clic aquí! ]

En lo práctico, el Observatorio para la Protección de los Derechos de los Contribuyentes del International Bureau of Fiscal Documentation (IBFD) que Pistone dirige con Philip Baker (Reino Unido) sistematiza información confiable relativa a la protección de los derechos de los contribuyentes en más de 40 países, incluyendo 11 de Latinoamérica.

[ Para acceder al Anuario 2020 del IBDF (en inglés) ¡clic aquí! ]

Pistone subraya que el tema contrapone al contribuyente frente al interés público comprometido en la justa distribución de las cargas públicas.

Así, el poder tributario debe ejercerse en el marco del Estado de Derecho, reconociendo al contribuyente como ciudadano con derechos.

De ello dimana la necesidad de remedios jurídicos que permitan al contribuyente protegerse de las intermisiones excesivas del Estado en la práctica, más allá del fetichismo legal y de rimbombantes declaraciones constitucionales.

Como decían los romanos, ubi ius, ibi remedium.

Según Pistone, esta protección general debe alcanzar a contribuyentes, responsables y terceros, todos sujetos a ingentes (e incluso, desproporcionados) deberes de información y costos de cumplimiento.

Difícil no estar de acuerdo con él.

[ Para leer «Mandatory Disclosure Rules and Taxpayers’ Rights: Where Do We Stand?» de Carlos Weffe ¡Clic aquí! ]

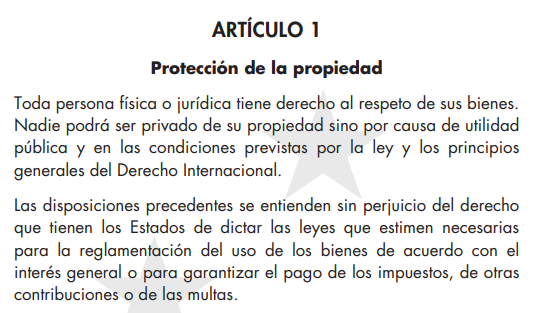

Los derechos materiales, 1ros. en la clasificación de Pistone basado en la jurisprudencia de la Corte de Justicia de la Unión Europea. se sustentan en el derecho de propiedad. Al respecto, el Tribunal se caracteriza por una posición «prudente», con base en el artículo 1 del Protocolo 1° de la Convención Europea de DDHH

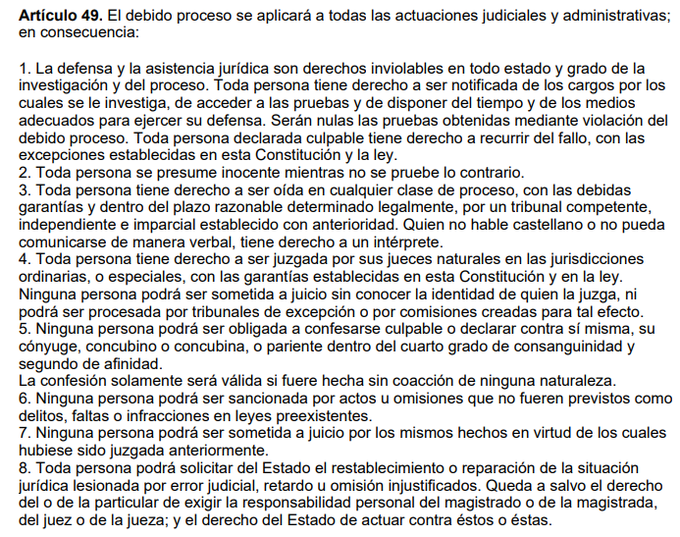

Por su parte, los derechos procedimentales suponen límites formales al ejercicio del poder tributario que dimanan del Edo. de Derecho, sin cortapisas.

Esto significa que deben aplicarse por IGUAL a todas las actuaciones administrativas y judiciales para la concreción del tributo.

Así, dice Pistone, la competencia tributaria (el poder de fiscalizar, determinar, liquidar y recaudar los tributos) es totalmente reglada. No hay espacio para la discrecionalidad en ninguno de los momentos de la imposición.

De nuevo, difícil disentir.

[ Lee el trabajo de Carlos Weffe y Betty Andrade «Las inspecciones administrativas en materia tributaria: apuntes sobre los procedimientos determinativos oficiosos de tributos» ¡dando clic aquí! ]

En las sanciones, Pistone afirma que la superposición de cargas sobre el contribuyente (recargos, multas, sanciones indirectas) extrema los desafíos a la proporcionalidad como exigencia mínima del sistema.

Alguna vez me han oído hablar de eso.

Lo difuso de los límites entre lo que es y no es sanción, penal o administrativa, supone como corolario una tensión adicional sobre principios fundamentales del orden sancionador fiscal, como es el caso del non bis in ídem.

¿Qué les puedo decir? 🤷♂️

[ Consulta el trabajo de Carlos Weffe «Taxpayers’ Rights in the Expanding Universe of Criminal and Administrative Sanctions: A Fundamental Rights Approach to Punitive Tax Law Following th OECD/G20 Base Erosion and Profit Shifting Project» ¡dando clic aquí! ]

La protección de los datos del contribuyente

En el procedimiento, la protección de los datos del contribuyente en poder de la Administración Tributaria es un problema creciente, muy serio. La clave, dice Pistone, es evitar la divulgación pública de la información. Otra cosa es exceso, que como tal es reprochable.

En este contexto, Pistone se opone a la divulgación de los llamados reportes «país por país» (acción 13 plan BEPS de la OCDE/G20), así como a la publicación de listas de morosos (en inglés, «naming and shaming»). Su servidor concuerda con entusiasmo.

En un entorno internacional signado por el intercambio automático de información, una protección inadecuada de los datos en poder de un Estado debería legitimar a los demás, según Pistone, a suspender toda forma de intercambio con ese Estado.

En el plano sustantivo, la retroactividad impropia es el modo en el que se manifiestan problemas en la práctica, según los datos del Observatorio del International Bureau of Fiscal Documentation. Las reglas de interpretación auténtica introducidas ex post facto para cerrar lagunas suponen desafíos.

Al respecto, Pistone refiere el caso Vegotex de la Corte Europea de Derechos Humanos de 2020, reportado por el Observatorio IBFD.

El tribunal declaró admisible la retroactividad en la medida en la que existan razones imperativas de interés general. 😱

[ Para leer la sentencia (en inglés) ¡clic aquí! ]

La superposición de tributos en situaciones transfronterizas

Para finalizar, Luis Fraga-Pittaluga lanza una «papa caliente». Inquiere sobre formas de conciliar la no confiscación con: la superposición de tributos en situaciones transfronterizas, así como con la acumulación de tributos, recargos y sanciones.

Pistone reconoce la sensibilidad del problema: el efecto acumulado de tributos y sanciones, si desproporcionado, puede destruir la propiedad y, por esa vía, al contribuyente.

El legislador debe tomar en cuenta todos los efectos para diseñar el tributo. Incluso sanciones.

En este contexto, las sanciones tributarias indirectas, alteraciones al alza de la base imponible en exceso de la capacidad contributiva, son especialmente dañinas.

Se unen a otras situaciones, como la pérdida de habilitaciones administrativas.

[ Lee «Garantismo y Derecho Penal Tributario en Venezuela» de Carlos Weffe ¡clic aquí! ]

En lo internacional, la confiscatoriedad pasa por la falta de reconocimiento de la doble imposición por los Estados. Eso no es justo, dice Pistone. Hoy, la proliferación de los tributos específicos a los servicios digitales, no siempre alineados con los Convenios para evitar la Doble Imposición (CDI), agrava el problema

Tributación de los servicios digitales.

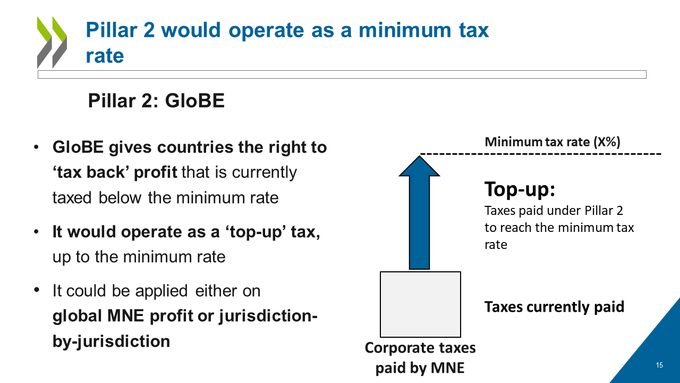

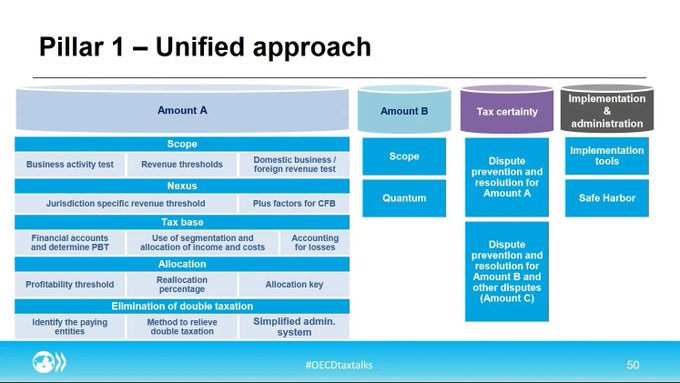

Fraga-Pittaluga, no resistió la tentación de preguntarle a Pistone sobre el reciente anuncio del G-7, respecto de un acuerdo sobre un impuesto mínimo global de 15% para la tributación de la economía digital.

Pistone mostró su beneplácito por el acuerdo. Si bien reconoce que la imposición mínima previene la planificación fiscal agresiva, Pistone advierte lo difícil de implementar en la práctica, y los riesgos a la equidad entre jurisdicciones en materia de beneficios fiscales.

Por su parte, Pistone considera que el acuerdo permite reconocer derechos de imposición a los países del mercado, sobre la base de la creación de valor, y lo valora positivamente.

Pero, una vez más, la implementación práctica luce muy problemática.

Para que ésta sea una solución practicable y duradera, dice Pistone, debe ser inclusiva. De lo contrario, los Digital Services Taxes (DST) no desaparecerán, y las inequidades en la distribución del ingreso y la presión fiscal seguirán al alza.

Como bien puede verse de este apretado resumen, la conversación entre estos dos grandes tributaristas, Pistone y Fraga, fue de mucho provecho.

Gracias por una nueva oportunidad de aprender de ambos.

#|TRIBUTOS|# #/1,2,3,4,5,6,7,8,9,10,11,12/#

Sobre el autor

¡Suscríbete a Nayma Consultores! Y así recibirás información actualizada en tu buzón de correo electrónico, invitaciones a eventos y seminarios, promociones y precios especiales en nuestras actividades presenciales y en línea.

Nayma Consultores es una iniciativa de Nancy Aguirre y Mariela Llovera. Todos los derechos Reservados. Prohibida su reproducción total o parcial sin autorización expresa de los autores. ¡Lea las condiciones de uso aquí!

Mariela es una excelente profesional, posee mucho conocimiento en su área y lo sabe transmitir de manera adecuada.

Mediante la presentación de experiencias profesionales y diversos tips relacionados con la actualidad de diferentes mercados laborales, sentí que mis principales inquietudes fueron resueltas de la mejor manera.

Gracias al servicio de mejora de currículo, ahora cuento con las habilidades y herramientas para construir un resumen curricular adaptado a cada oferta laboral, que me genere la entrevista de trabajo deseada, y podré enfrentar la entrevista de trabajo de una manera que aumente mis posibilidades de obtener mi trabajo soñado.

Realmente siento que contratar este servicio, ha sido una de las mejores decisiones que he tomado.